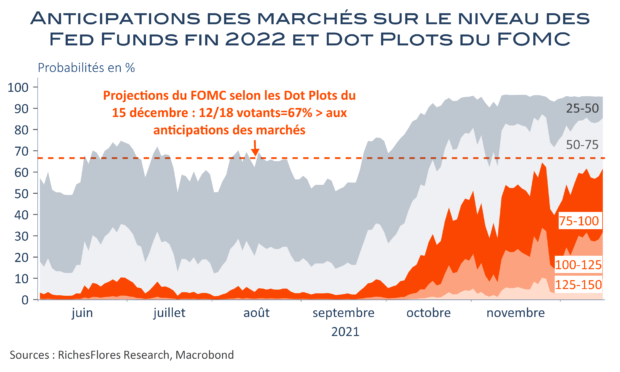

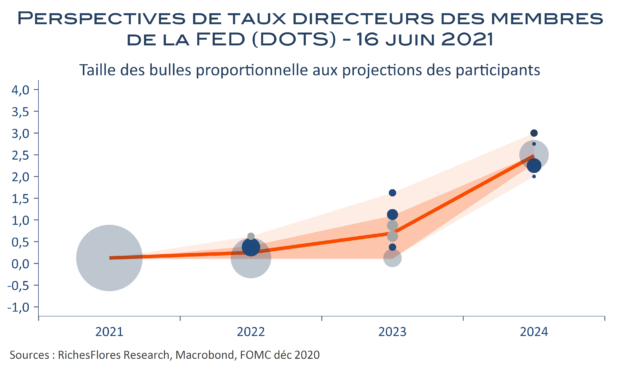

Le président de la FED a, finalement, passé l’examen du changement de cap monétaire avec brio, parvenant, à annoncer un doublement du rythme du tapering et de possibles hausses imminentes des Fed Funds, tout en rassurant les marchés ! La recette ? Une appréciation des plus optimistes sur les perspectives de croissance américaine, lesquelles ont d’ailleurs été révisées à la hausse, de 3,8 % à 4 % pour 2022. Quant au taux de chômage, il est, dixit, d’ores et déjà proche du plein emploi. Sa baisse à venir permet donc d’envisager des remontées de taux d’intérêt, qui, selon les projections du FOMC, seraient au nombre de trois l’an prochain, pour terminer l’année dans la fourchette de 75 à 100 points de base, au-dessus, même, des anticipations de marchés.