L’histoire est aussi vieille que l’humanité, la tendance naturelle de l’homme est de préférer l’illusion et la séduction à la brutalité de certaines vérités et la réalité du danger. Mais comme pour l’agneau, le hibou ou le berger, « quiconque est loup agisse en loup ». Alors, le nouveau président des États-Unis investi ce 20 janvier à la Maison Blanche, déjouera-t-il la fable ? Il est peu probable que nous ayons la réponse dès aujourd’hui. Pour autant, c’est bien la question qui hante la planète et, à ce titre, pourrait faire des premiers jours de la nouvelle présidence américaine un enjeu majeur, en fonction principalement d’un sujet central : la politique économique de D.J. Trump sera-t-elle celle d’une reflation vertueuse ou, au contraire, d’une inflation destructrice ? De la réponse à cette question pourrait dépendre dans une large mesure la poursuite ou non du cycle mondial des marchés boursiers.

Archives par catégories : Thèmes d’investissement

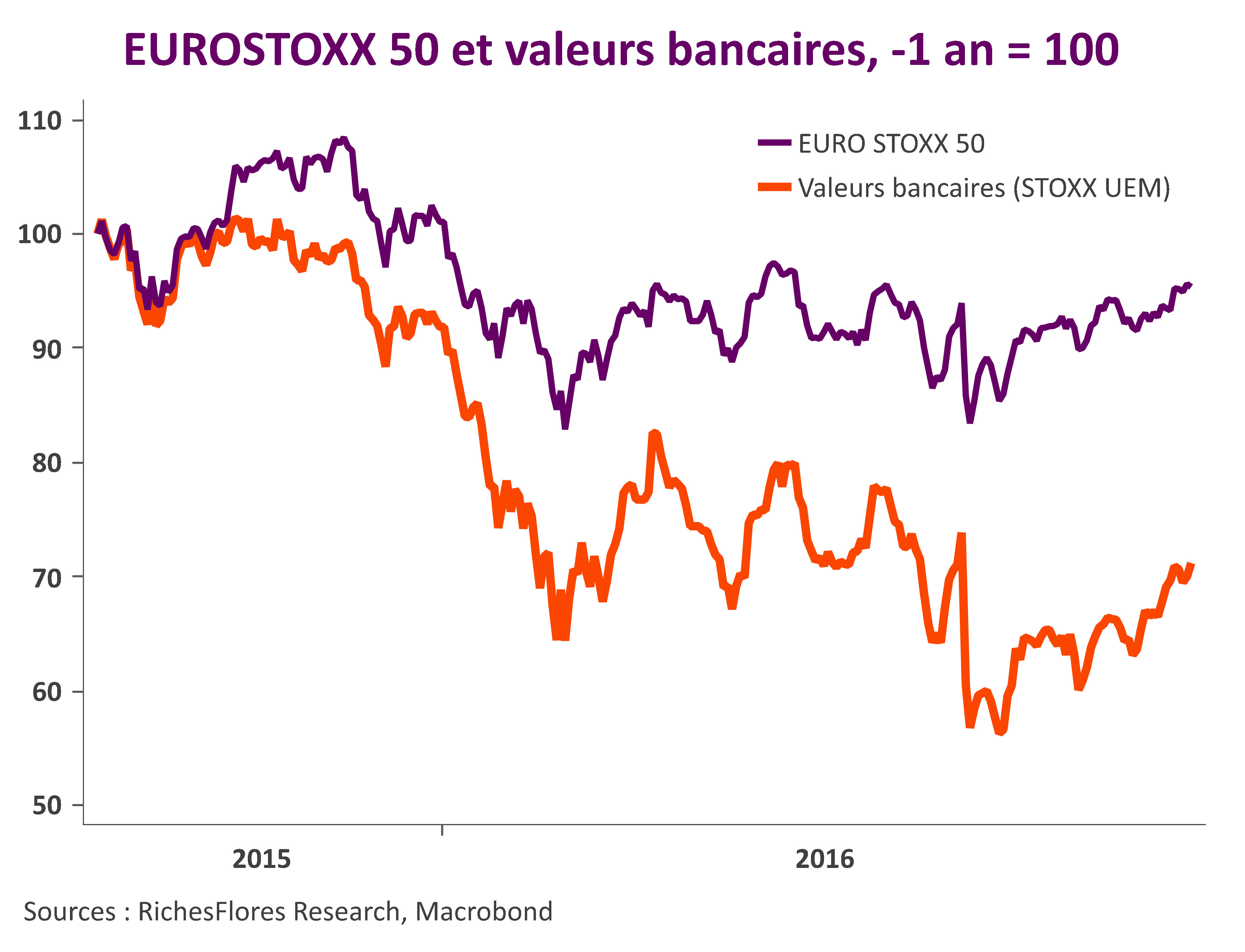

Eurostoxx – Soyons fous, ou opportunistes, un temps.

Notre relative confiance dans la tenue de l’Eurostoxx ces dernières semaines a surpris nombre de nos lecteurs. Comment justifier, en effet, ce positionnement dans le contexte présent de valorisations relativement élevées, de médiocrité des tendances économiques, au moment où les banquiers centraux sont de plus en plus clairement dans l’impasse ? Eclairage sectoriel.

La chute du dollar reprend de plus belle : pourquoi, jusqu’où ?

La tendance baissière du cours du dollar s’est accélérée ces derniers jours, poussant en particulier sa parité contre l’euro et le yen vers des niveaux qui n’avaient pas été enregistrés depuis la fin de l’année 2014, à ponctuellement 0,86 euros et moins de 106 yens dans la journée d’hier. Ajoutée au mouvement de dépréciation à l’égard des devises émergentes de ces dernières semaines, c’est un repli de plus de 5 % qu’affiche le taux de change effectif du billet vert au cours des trois derniers mois, soit sa plus forte baisse depuis 2009. Comment comprendre ces tendances et jusqu’où risquent-elles d’aller ? Lire la suite…

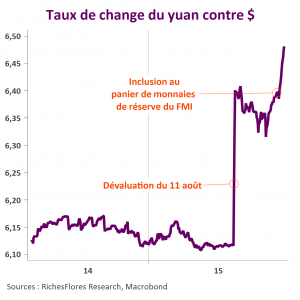

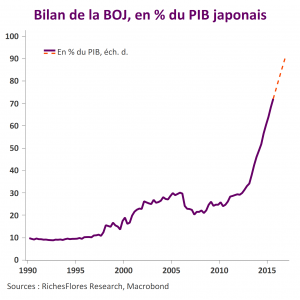

Ça se passe en Asie

Envolée du dollar, hausse des taux d’intérêt de la Fed, chute des prix du pétrole, baisse de l’euro… Chacun de ces chocs retentit en Asie avec des effets différenciés selon les pays, souvent complexifiés par l’extrême imbrication économique et financière des économies qui composent ce continent. Toutefois, l’histoire ne se fait pas à sens unique et les répliques asiatiques conditionnent à leur tour bien des aspects de la conjoncture internationale. Alors que la Fed a concentré l’essentiel de l’attention des marchés ces derniers temps, c’est en Asie que pourraient se jouer les plus grands défis de l’année 2016, ceux qui permettront que la croissance mondiale se ressaisisse, que les prix du pétrole se redressent et que la volatilité des marchés s’apaise, ou, au contraire, ceux qui pourraient limiter les marges de manœuvre de la Fed dans sa volonté de « normaliser » le niveau de ses taux d’intérêt, conduire la BCE à considérer d’en faire plus ou faire dévisser la croissance et les cours mondiaux des marchés d’action…

La croissance allemande ne paie pas

L’économie allemande, c’est évident, va bien. Malgré le ralentissement de sa croissance au troisième trimestre, les indicateurs du climat des affaires permettent d’envisager la fin de l’année sur une note sereine en dépit de la détérioration du contexte international et des répercussions de l’affaire Volkswagen. À l’origine de cette résistance, deux soutiens : l’embellie de la conjoncture régionale, dont l’Allemagne retire quelques bénéfices mais, surtout, l’amélioration de sa situation domestique de plus en plus influente sur la croissance nationale.

Les effets de cette bonne santé se font malgré tout attendre : l’Allemagne n’est pas la locomotive escomptée à l’égard du reste de la zone euro et sa performance boursière n’est guère plus favorable que celle de ses partenaires. Après une longue période de sous performance amorcée au printemps, le ressaisissement du DAX depuis le mois d’octobre est loin d’avoir été spectaculaire, l’indice allemand affichant toujours un repli de 13 % par rapport à son point haut annuel du 10 avril, à comparer à un retrait de 10 % de l’EUROSTOXX et de 7 % pour le CAC 40 sur la même période. Comment expliquer ces déceptions et que suggèrent-elles pour les prochains mois ?

Point d’étape…

Le scénario se déroule comme nous l’avions très précisément prévu en mai dernier : les marchés ont suracheté un futur enchanteur et prennent aujourd’hui conscience du caractère illusoire de ce qu’ils ont payé : actions, pétrole et taux longs réagissent en conséquence. La correction est forcément brutale et n’épargne aucun pan de marché : au cours de la semaine écoulée, l’indice MSCI Monde a perdu 3,5 % de sa valeur, les cours du pétrole ont chuté de 7,5 %, les taux à 10 ans américains ont perdu 20 points de base, pour s’inscrire à un plus bas depuis juin 2013, et l’euro a rebondi à 1,28USD.

La configuration financière actuelle n’a dès lors plus grand-chose à voir avec celle d’avant la publication des minutes de la Fed, le 8 octobre, phénomène véritablement déclencheur de la remise à plat des anticipations jusqu’alors prédominantes. Comment les choses peuvent-elles évoluer à partir de maintenant ? Nous revenons ici sur les origines de ce changement brutal de perception de l’environnement économique et financier et sur l’analyse que nous faisons des perspectives des différentes classes d’actifs. Lire la suite…

La Fed douche les espoirs de normalisation de sa politique et, par là-même, ceux des marchés.

En mettant un terme à l’illusion d’une possible normalisation des taux directeurs américains, la publication des minutes du FOMC de la Fed s’est transformée en douche froide pour les marchés financiers internationaux. La partie de poker menteur de ces derniers mois, qui consistait à redouter que la Fed durcisse le ton, tout en aspirant que tel soit le cas, afin de valider le scénario d’un assainissement économique suffisant pour se passer d’un soutien monétaire exceptionnel, a donc pris fin. La Fed ne changera donc pas le cap de sa politique à horizon prévisible et, comme nous l’anticipions, ce scénario entraîne de nombreuses remises en question :

- Sur la situation économique fondamentale,

- Sur la crédibilité du schéma consensuel d’une remontée des taux à long terme et d’une appréciation vertueuse du dollar

- Sur le fondement des espoirs développés par les marchés ces derniers temps et donc leur valorisation.

On comprend dès lors que la réaction soit, à ce point, négative. Que peut-il se passer à présent ?

« Sell The Dip » – Actualisation de notre scénario d’investissement*

* cf. « Actifs à risque : le temps de gâte », mai 2014

L’accumulation de mauvaises nouvelles a fini par l’emporter la semaine passée avec de lourdes corrections des indices boursiers internationaux et un retranchement généralisé des investisseurs vers les compartiments d’actifs les moins risqués. Alors que certains observateurs voient déjà dans la correction de ces derniers jours une opportunité d’investissement, notre analyse de la situation macro-économique et géopolitique internationale continue à nous faire préférer une stratégie très protectrice à court terme. Il y a quatre raisons principales à cette conclusion :

1- Aucun des conflits géopolitiques en cours, en Irak, dans la Bande de Gaza, en Ukraine-Russie ou en Mer de Chine ne semble à même de trouver une issue rapide. Les multiples foyers de crise et l’extrême complexité de la situation présente ont toutes les chances de continuer à alimenter un comportement d’aversion au risque.

2- La conjoncture européenne prend mauvaise tournure. Le manque de moteur de la croissance domestique, dans un contexte de léthargie du commerce mondial, a fini par prendre le pas sur la reprise. Les prévisions actuelles ne sont plus tenables et les nouvelles des prochains mois ne pourront que conduire à une nette révision à la baisse du consensus pour la croissance à venir.

3- La BCE est derrière la courbe en matière de lutte contre la déflation. Son action, si tant est qu’elle finisse par voir le jour…, n’aura pas la même influence sur les marchés que celle menée par la FED ces dernières années, en particulier à l’égard du secteur bancaire dont tout porte à croire qu’il ait entamé une sous-performance durable.

4- Les anticipations de hausse des taux de la Fed ont souffert des développements internationaux récents, contribuant à limiter le choc sur les indices boursiers américains. Toutefois, l’absence de normalisation possible de la politique de la Fed ne pourra pas être perpétuellement perçue comme une bonne nouvelle.

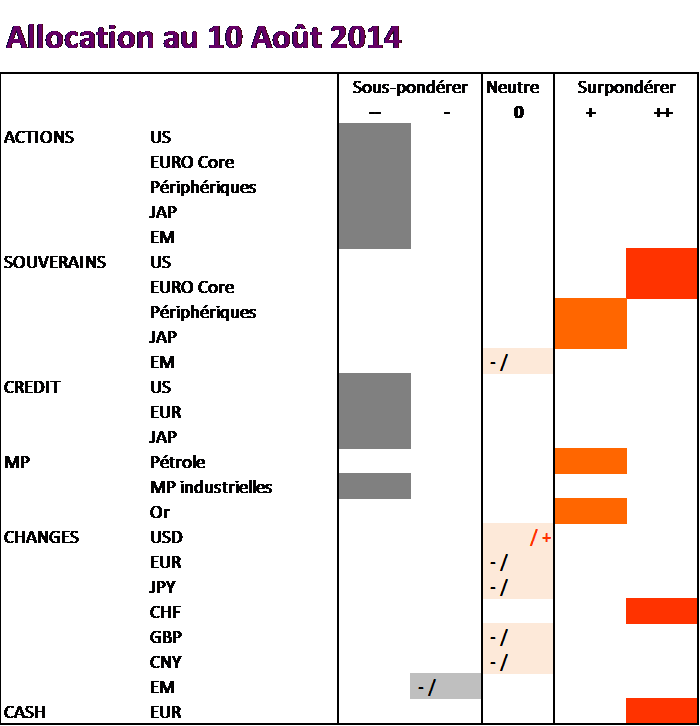

La probabilité que la correction entamée ces derniers jours se poursuive est donc, à l’évidence, élevée. Nous continuons à privilégier :

- Une mise à l’écart des marchés d’actions, y compris des marchés émergents, notamment des cycliques industrielles et des banques.

- Une plus forte exposition aux marchés obligataires souverains (la configuration du marché des T-Bonds renforce notre scénario d’une chute vers 2,25 % des taux à 10 ans), y compris aux périphériques du sud de l’Europe.

- Une plus forte exposition en faveur des métaux précieux.

- Une exposition graduellement moins forte à l’euro vis-à-vis du dollar.