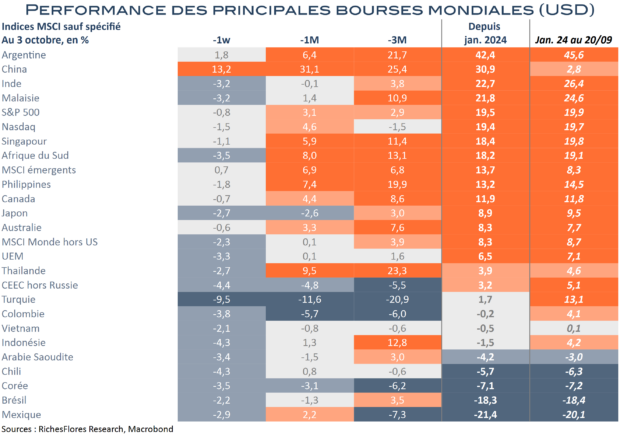

Les autorités chinoises semblent avoir fait ce qu’il fallait pour pouvoir s’assurer une « Golden Week » sans tracas, extirpant leurs indices boursiers des zones de risques dans lesquelles ils étaient embourbés ces derniers mois pour les propulser au premier rang de la performance mondiale, avant de fermer boutique jusqu’à mardi prochain. Sans parvenir à ravir la première place que J. Milei assure à l’Argentine, l’indice MSCI chinois a réussi à se hisser au n°2 du palmarès des principaux indices mondiaux depuis janvier, grâce aux mesures de soutien monétaire annoncées par la PBOC le 24 septembre : en dollar, sa progression ressort, ainsi, à 31 %, au lieu de 2,8 % la semaine précédente ! L’effet chinois n’a cependant guère essaimé. Après un accueil des plus enjoués, notamment en Europe, valeurs du luxe et cycliques allemandes avant

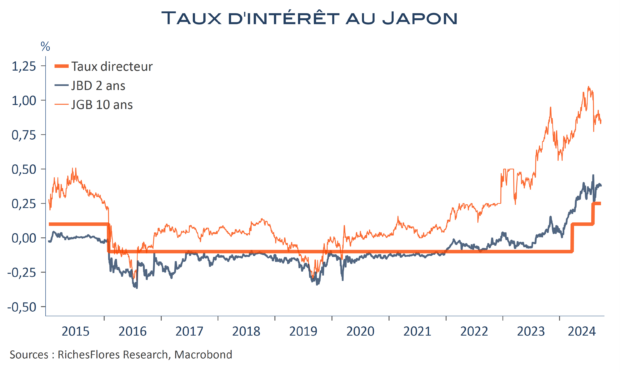

toutes autres, les Chinois semblent avoir emporté dans leurs bagages les bénéfices de leur audace, laissant place à une déconvenue globale, Asie en tête. Il faut dire que les données en provenance de l’Empire du Milieu ont, depuis, rappelé à quel point la situation chinoise est encore des plus critiques, quand, ailleurs, les développements n’ont pas aidé : montées des tensions au Proche Orient, inquiétudes européennes et doutes croissants sur l’évolution à venir des taux d’intérêt ont ramené les esprits à la raison.

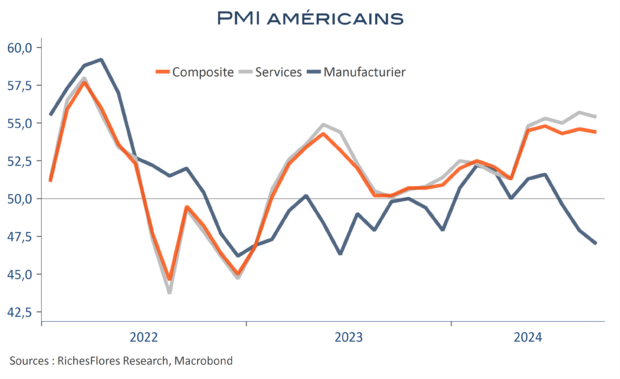

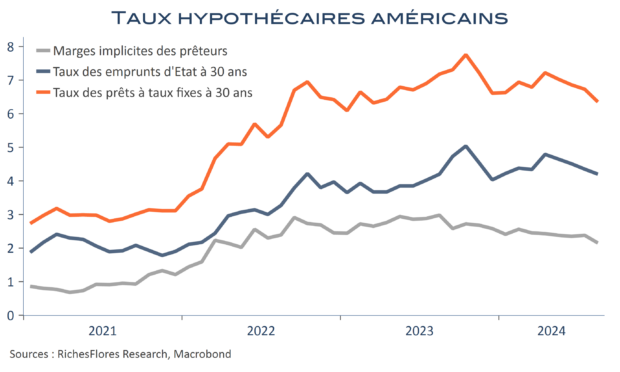

Au total, les espoirs nés, sur les marchés, du changement de braquet de la Fed sont loin de produire les effets escomptés. Les indices du monde développé se cherchent et ceux du monde émergent battent en retraite, après une tentative laborieuse de rattrapage. Manquerait plus que J. Powell, contrarié par les évidences d’une économie plus résiliente que prévu, que viennent de couronner les statistiques d’emploi, soit contraint de rétropédaler après s’être déjà ravisé, sur la pointe de pieds, mardi.