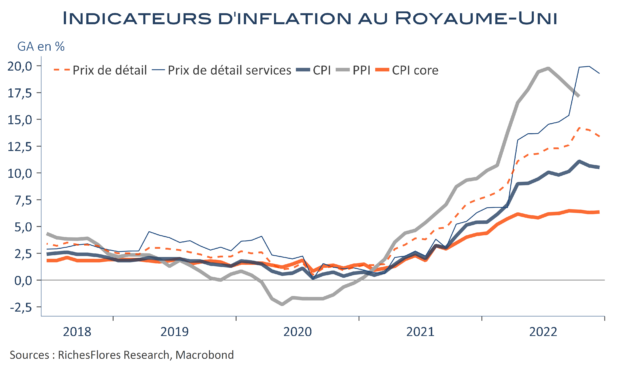

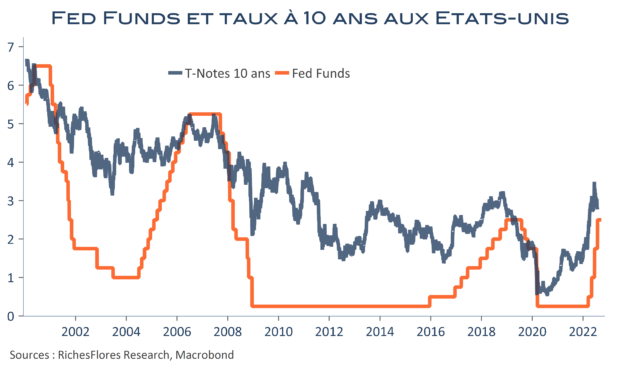

Comme envisagé, la remontée de 25 points de base des taux de la BCE, à 4,5 %, se présente comme le point final du cycle de hausses des taux. C’est, en tout cas, ce que signale, de manière on ne peut plus claire, le communiqué officiel avec, comme point d’orgue cet extrait : «les taux d’intérêt directeurs de la BCE ont atteint des niveaux qui, maintenus pendant une durée suffisamment longue, contribueront fortement au retour au plus tôt de l’inflation au niveau de l’objectif ». Les bourses saluent la nouvelle comme il se doit, avec une hausse de 1,4 % de l’Eurostoxx. Le résultat est plus mitigé sur les taux, rattrapés par des données américaines moins conformes aux attentes de statu quo de la FED. L’indice des prix à la production est, en l’occurrence, ressorti en hausse mensuelle de 0,7 % en août. Comme pour le CPI, l’effet énergie est le grand responsable : hors alimentation et énergie, la hausse est de 0,3 %, comme en juillet, et en repli à 2,2 % sur un an. Il n’y a probablement pas de quoi retenir la FED de marquer une pause la semaine prochaine mais une vraie source d’incertitude pour la suite.

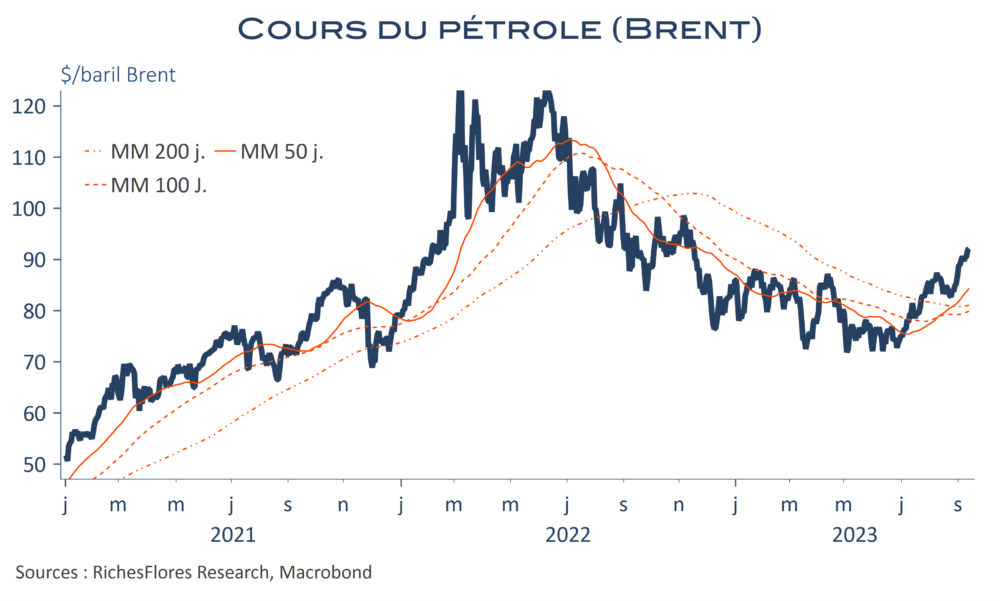

Comme redouté, les matières premières saluent, en effet, la perspective d’un arrêt du resserrement monétaire, avec pour conséquence une nouvelle embardée des cours du pétrole, à 93,6$ le baril de Brent, suivie par la plupart des matières premières industrielles. De quoi réduire à bien peu de choses les chances que la pause des banques centrales se transforme en détente des taux directeurs si la tendance venait à se confirmer.