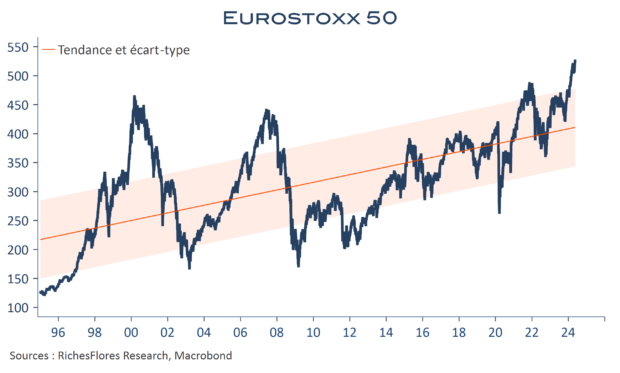

Fin mars, la mise à jour de notre scénario macroéconomique et financier trimestriel conduisait à des conclusions optimistes sur les bourses européennes, tout du moins à brève échéance. Mal nous en a pris : après cinq mois de hausse, l’indice Eurostoxx 50 a perdu 2,5 % en avril ! Quand bien même, chat échaudé craint l’eau froide, bon nombre de raisons plaident toujours en faveur des indices européens.

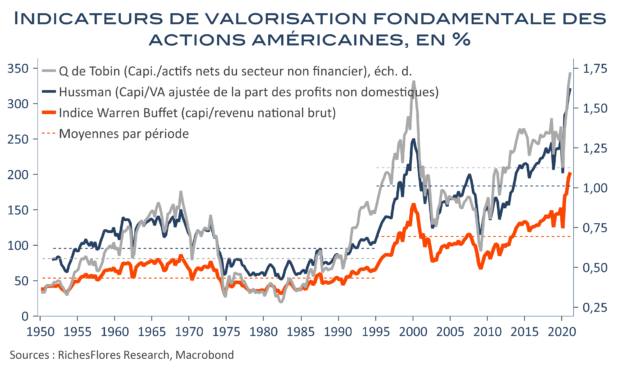

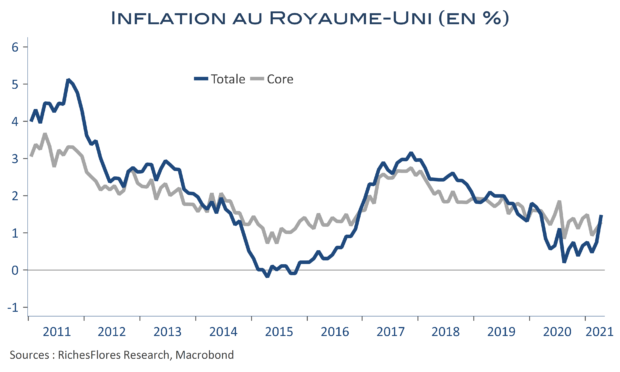

La perspective renforcée d’une baisse imminente des taux de la BCE n’est naturellement pas étrangère à ce diagnostic. Ce n’est toutefois pas le seul argument : évacuation des risques majeurs sur les perspectives conjoncturelles régionales, accumulation d’épargne, effets richesse, moindre mobilité des capitaux, voire crise immobilière, sont autant de soutiens potentiels à une hausse persistante des marchés de la zone euro, dans un contexte de désinflation confirmée. Sauf la retenue qu’imposent les valorisations américaines et la dégradation de la conjoncture aux États-Unis, sans doute, la confiance serait-elle d’ores et déjà plus palpable sur les indices. Alors ?