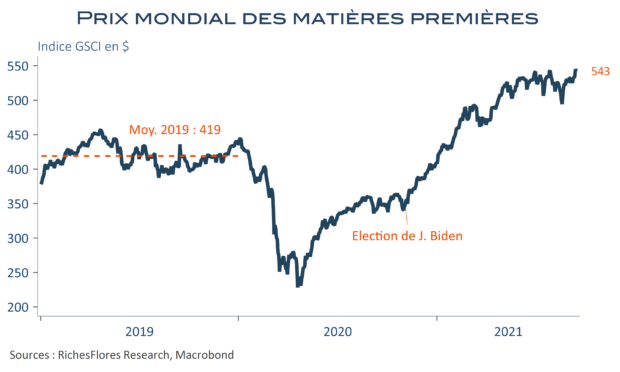

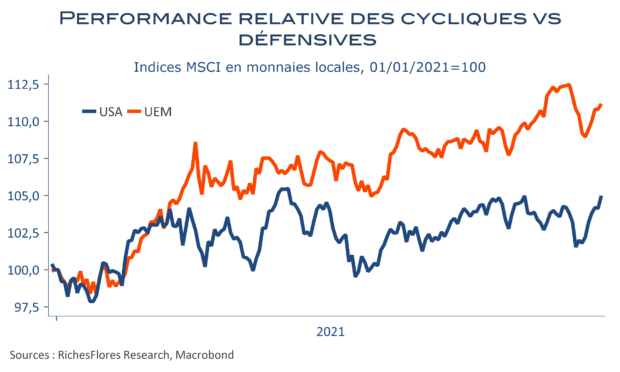

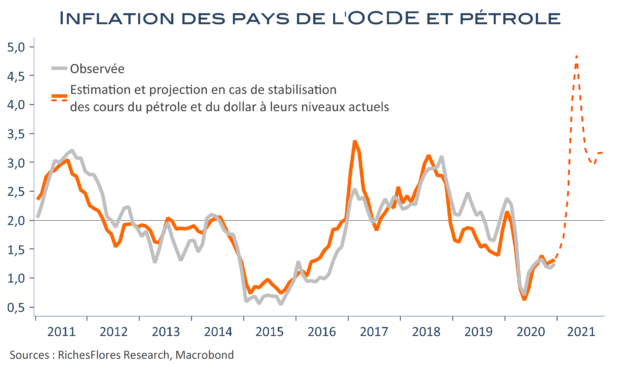

L’idée que les lendemains de la crise sanitaire seraient ceux d’une croissance équilibrée, soutenue par des politiques économiques volontaires qui permettraient de consolider la croissance potentielle, a largement dominé depuis l’automne dernier. Mais comme c’est souvent le cas, les marchés n’ont pas attendu de constater ces développements ; ils les ont devancés par le biais d’une spéculation effrénée sur les matières premières dont l’envolée donnait, en apparence, plus de fondements à ce scénario. Abondance inédite de liquidités et opacité créée par les conditions sanitaires aidant, le mouvement n’a pas eu de mal à s’imposer: l’indice GSCI des prix mondiaux des matières premières s’est envolé de 60 % pour atteindre un plus haut depuis 2014 ; les anticipations d’inflation ont décollé et l’inflation a suivi. Dont acte, les valeurs qui avaient grandement souffert des années d’avant crise, ont été sauvées. Sauf que la partition économique ne bat pas au rythme des anticipations et que l’envolée des matières premières devient, de facto, de plus en plus nocive…