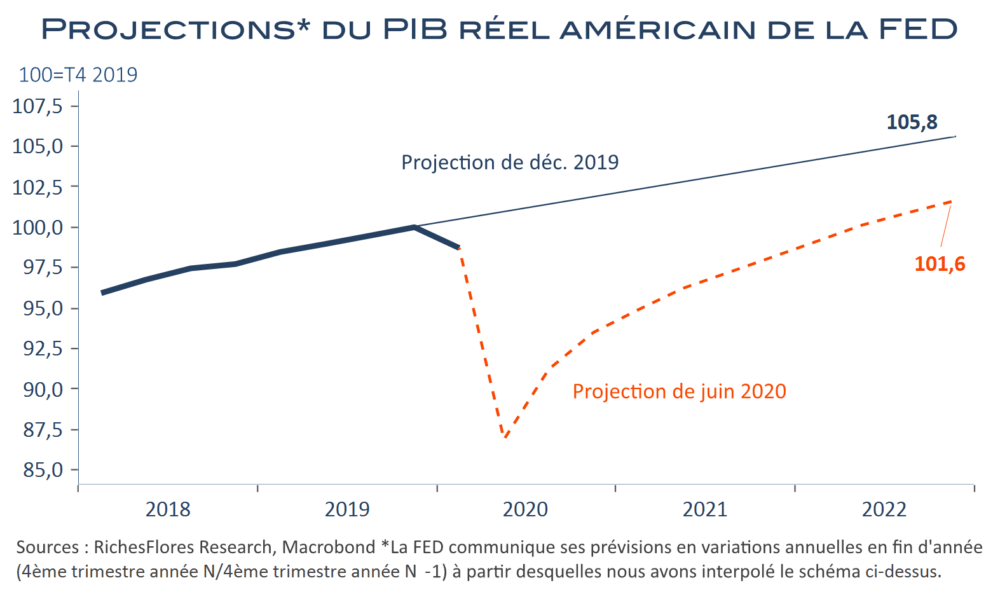

Conformément aux anticipations, la FED a relèvé le niveau des Fed funds d’un quart de point, dans une fourchette de 1,75 % à 2 %, et a révisé à la hausse sa prévision pour 2018 en faveur de deux relèvements supplémentaires d’ici décembre. Jusque-là, peu de surprise par rapport aux attentes ; la décision est, en effet, cohérente avec la tendance récente de l’activité et de l’inflation. La FED conserve, par ailleurs, un schéma très graduel de trois hausses de taux en 2019, suivies d’une seule en 2019 ; elle ne peut donc pas être formellement qualifiée de particulièrement « hawkish ».

C’est pourtant un changement assez radical que pourrait avoir signifié le Président de la FED, Jérôme Powell, au terme du FOMC de ces deux derniers jours dont le communiqué omet, en particulier, de mentionner le maintien de taux inférieurs, pour un certain temps, à leur niveau d’équilibre de moyen terme et qui s’accompagne, en outre, de l’annonce selon laquelle le président de la FED tiendra, à partir du mois de janvier, une conférence de presse au terme de chaque FOMC, soit une toutes les six semaines plutôt que tous les trois mois.

Avouons que cette dernière annonce a de quoi intriguer. Pourquoi, une telle nécessité si la FED n’envisage d’agir qu’à trois reprises l’an prochain ? A-t-elle en tête qu’elle pourrait être amenée à devoir accélérer la cadence de ses hausses de taux, éventuellement à chaque FOMC, comme elle a pratiqué la plupart du temps par le passé, à l’exception du cycle de 1994 ? La question fait plus qu’effleurer les esprits, notamment au terme d’une conférence de presse au cours de laquelle Jérôme Powell est apparu, assurément, serein quant aux perspectives américaines.

Adieux les inquiétudes sur l’aplatissement de la courbe des taux d’intérêt à l’égard de laquelle les minutes du FOMC du mois de mars avaient souligné la vigilance toute particulière de la FED, lesquelles nous avaient laissé imaginer la possibilité d’une certaine retenue dans les conclusions du comité d’aujourd’hui. Sans le dire haut et fort, la FED semble bel et bien se préparer à évoluer en direction d’un mode restrictif de sa politique monétaire.

Cette évolution pose nombre de questions.

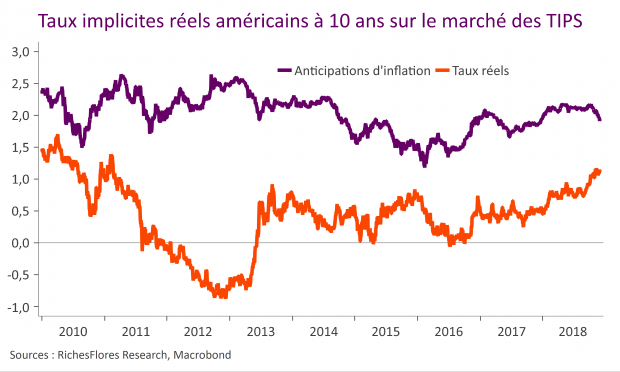

Le schéma adopté par la FED suggère, en effet, un aplatissement additionnel de la courbe des taux d’intérêt, à terme préjudiciable à l’offre de crédit ou, dans le cas contraire, à la rentabilité des banques, dans un contexte de retour en force de la concurrence que les changements de règlement en cours encouragent incontestablement. En l’absence de redressement des anticipations d’inflation, le risque que les taux à long terme soient insensibles, voire, rebaissent dans la perspective d’un durcissement plus marqué de la politique monétaire est significatif, en effet. Si tel est le cas, la courbe des taux 2/10 ans pourrait avoir basculé en territoire négatif avant la fin de l’année ce qui, malgré un bas niveau persistant des taux à long terme, finira par avoir des conséquences préjudiciables pour la croissance.

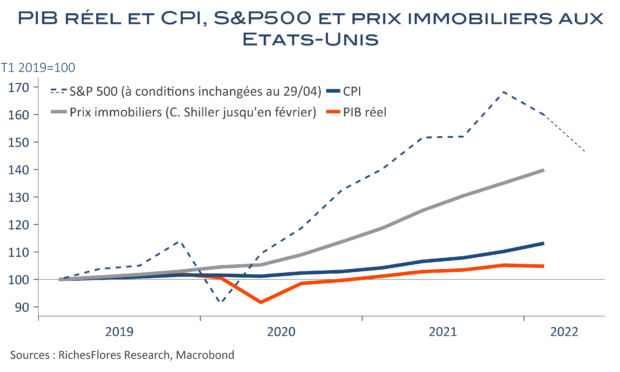

Dans un contexte de raréfaction des injections de liquidités, on voit mal comment la capacité de résistance des marchés boursiers ne sera pas mise à l’épreuve, ceci d’autant plus que l’influence de l’orientation de la FED sur le comportement des autres banques centrales est, toujours, très importante.

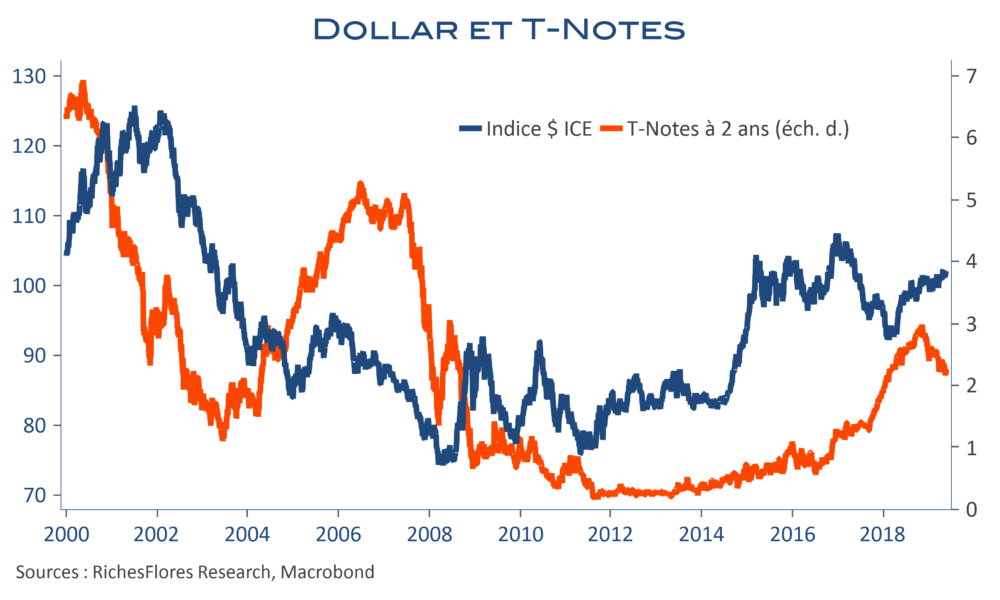

Il est vraisemblable, à ce titre, que les plus impatients des membres de la BCE se verront confortés par la communication de la FED et seront en position de peser plus lourd sur l’orientation de la politique monétaire de la BCE en faveur d’un arrêt du QE, d’une part, et de la planification de possibles relèvement du taux de dépôts, de l’autre. Dans de telles conditions, le risque que le changement de posture de la FED ne profite même pas au taux de change du dollar vis-à-vis de l’euro semble relativement élevé ; un coup de pouce dont la zone euro aurait pourtant bien eu besoin au vu des tendances languissantes de sa conjoncture.