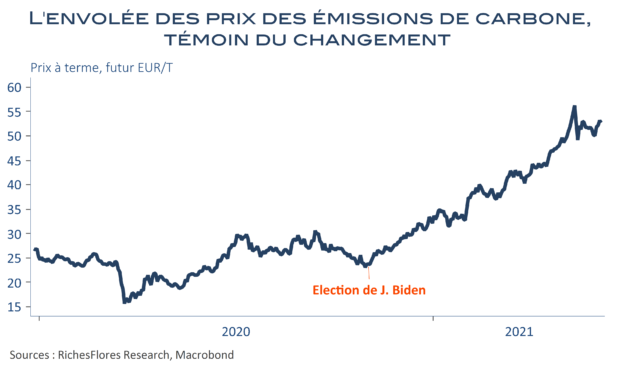

Qui se souvient de ce que provoque l’inflation et à quel point son retour change la donne des rouages économiques et financiers ? Même les pays plus récemment touchés par des crises inflationnistes l’ont été dans un environnement mondial duquel elle avait disparu et n’ont qu’une expérience relative de ce qu’elle signifie. L’inflation de ces derniers mois a bien peu à voir avec celle des épisodes cycliques traversés depuis le milieu des années quatre-vingt, que l’on pouvait dominer à coup de règle de Taylor. Elle provient d’une succession de chocs d’offre inédits qui, ajoutés à la perspective d’une saturation des ressources globales, prennent, à tort ou à raison, une connotation prémonitoire. Les enjeux ne se résument, à l’évidence, pas aux effets escomptés de l’envolée des prix des matières premières consécutive à la guerre russo-ukrainienne, ni à l’empêchement des usines chinoises à approvisionner le monde en produits indispensables. Ils englobent des questions beaucoup plus fondamentales inhérentes au vieillissement démographique, aux menaces climatiques grandissantes et à une géopolitique en mutation fulgurante, dont une des conséquences est d’accélérer la fin d’un cycle de mondialisation dont les excès ont conduit les politiques monétaires dans les retranchements dont on comprend mieux, aujourd’hui, l’hérésie.

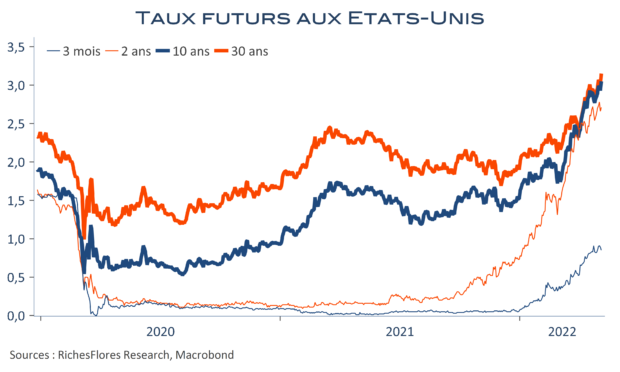

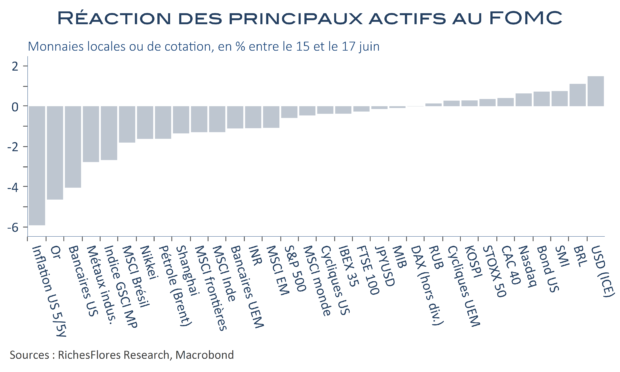

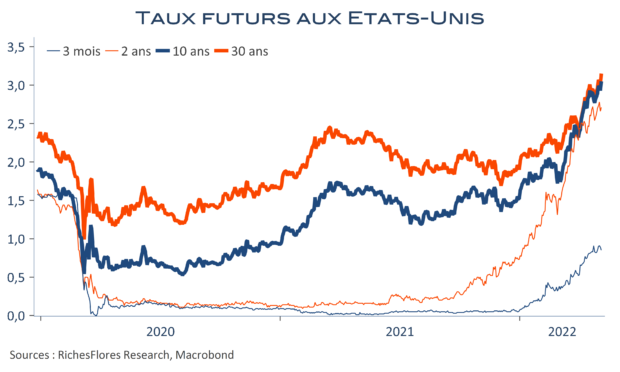

Le diagnostic conjoncturel de l’inflation, qui conduit la plupart des économistes, nous y compris, et banques centrales à privilégier le repli de celle-ci, au moins de manière temporaire, à partir du second semestre, s’en trouve de jour en jour plus discrédité. C’est ce que nous renvoie la remontée persistante des taux d’intérêt que les anticipations de politique monétaire ne parviennent plus à expliquer : les annonces de la FED cette semaine ont bien stoppé l’ascension des taux à 3 mois et freiné celle des deux ans mais ont échoué à limiter la casse sur les échéances à plus long terme, au contraire de ce qu’elles auraient dû faire si elles avaient été crédibles. Les banques centrales ne parviennent plus à convaincre de leur capacité à stopper l’inflation et perdent en conséquence la main sur le processus de formation des taux d’intérêt longs. Comment, dès lors, envisager la suite ?

You need to be logged in to view the rest of the content. Veuillez

Log In. Not a Member?

Nous Rejoindre