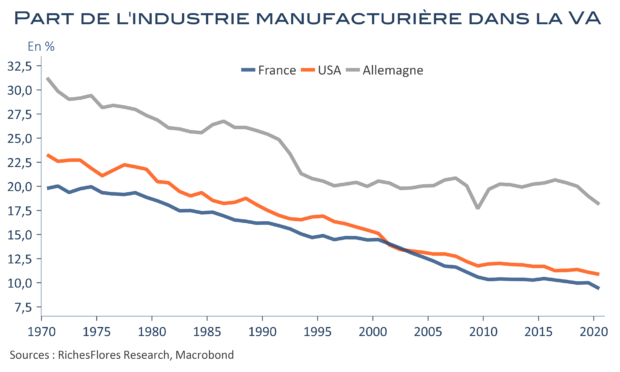

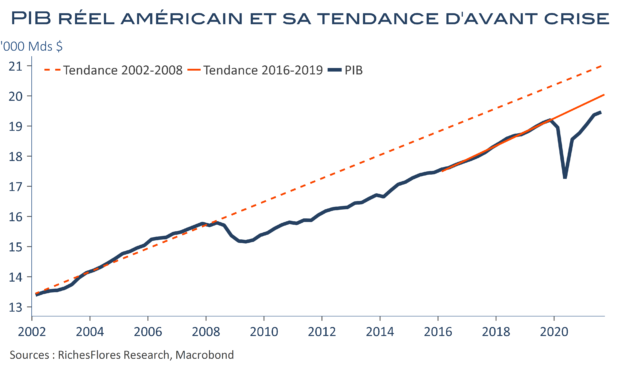

L’IRA de J. Biden change la donne, mais à quel point ? Covid et guerre en Ukraine ont bouleversé la face du monde politique et économique et fait vaciller deux principes économiques qui prévalaient depuis des décennies. Le premier est la modération budgétaire, dont les États ont dû s’affranchir pour affronter ces crises. Le second est celui du libre-échange, déjà mis à mal par D. Trump. Désireux de contrer l’ascension chinoise, de lutter contre le dérèglement climatique et de répondre à la pression d’une partie croissante de sa population inquiète de la perte de puissance industrielle américaine, J. Biden, loin de renier les accents protectionnistes de son prédécesseur a amplifié ceux-ci avec l’« Inflation Reduction Act » de l’été dernier.

Outre le risque d’engager le monde dans un tournant susceptible d’enterrer l’ordre mondial d’après 1945, l’IRA force l’Europe à aller sur un terrain diamétralement opposé à ses principes et à son fonctionnement originels et la mette, de facto, au pied d’un mur qu’elle aura manifestement du mal à franchir sans changement radical des bases sur lesquelles elle s’est bâtie.