Nous l’avions pressenti vendredi dernier, les développements de cette semaine le confirment : l’été ne sera pas de tout repos, que ce soit sur le plan politique, économique ou financier. Difficile de faire l’impasse tant la tournure de ces derniers jours pourrait engager celle de la rentrée économique et financière.

En France comme en Allemagne, le décrochage des indicateurs de climat des affaires a été violent ce mois-ci, au point de faire ressurgir l’hypothèse d’une récession. Une douche froide pour l’Allemagne, après des PMI révélateurs de fragilités beaucoup plus profondes que ne l’avaient envisagé le consensus et les responsables de politique économique. En France, les résultats de l’enquête INSEE font froid dans le dos. Après des PMI plutôt conformes à l’idée d’un soutien, même modeste, des JO, ils évoquent la possibilité d’un grand « pschitt » et d’une calamitée de plus pour l’Hexagone. L’espoir, contenu, d’un ressaisissement immobilier finit par sérieusement en pâtir.

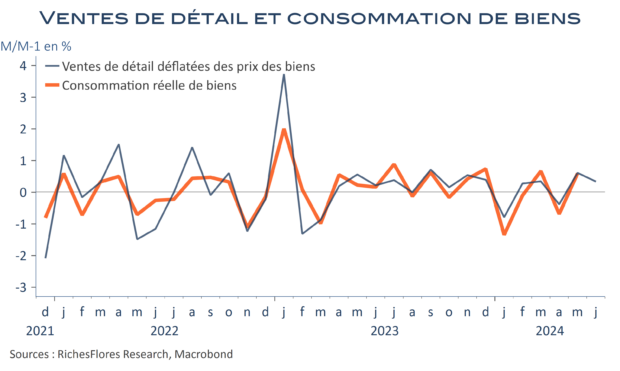

Aux Etats-Unis, la croissance du PIB du 2ème trimestre a une nouvelle fois défié les pronostics. Si l’immobilier lâche, les dépenses des ménages restent au RDV et celles d’investissement des entreprises tirent leur épingle du jeu, grâce à l’essor des nouvelles technologies et autres impulsions ponctuelles dans les transports. Pas de quoi inquiéter la Fed à première vue, qui n’a pas lieu de délivrer un message particulièrement « dovish » la semaine prochaine, sauf si la situation de stress sur les marchés l’y pousse.

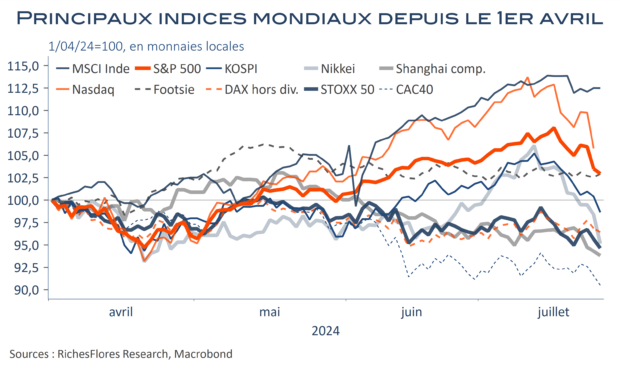

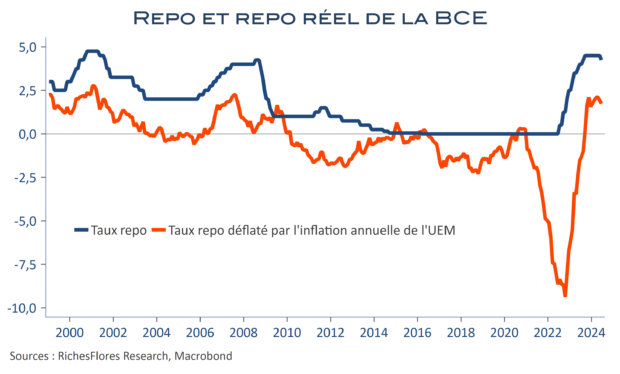

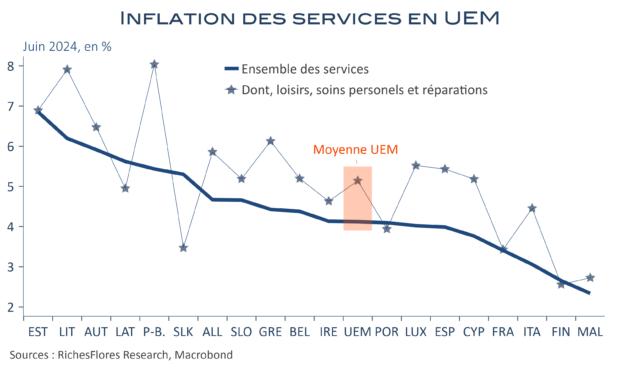

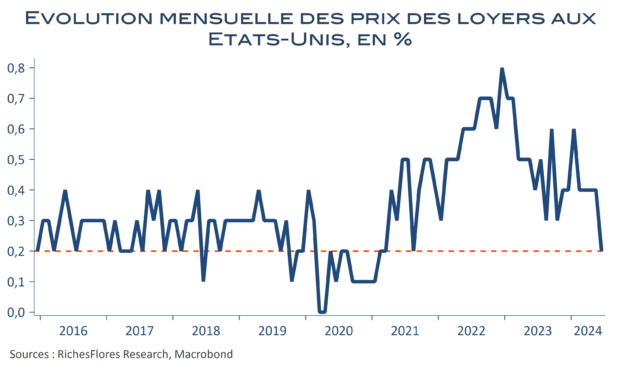

C’est bien de ce côté-ci, en effet, que les risques se multiplient et qu’il devient de plus en plus difficile d’envisager que la correction en place puisse être enrayée sans l’espoir d’un soutien monétaire imminent. Que ce soit par ce que nous renvoie la conjoncture en zone euro ou les développements financiers en cours, le statu quo monétaire semble avoir trop duré. Il faudra bien que J. Powell et C. Lagarde se rendent à l’évidence.