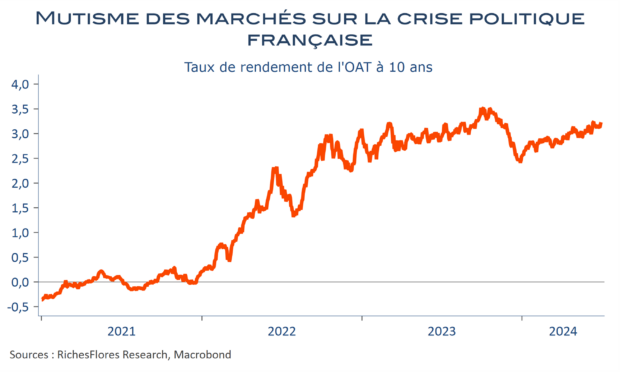

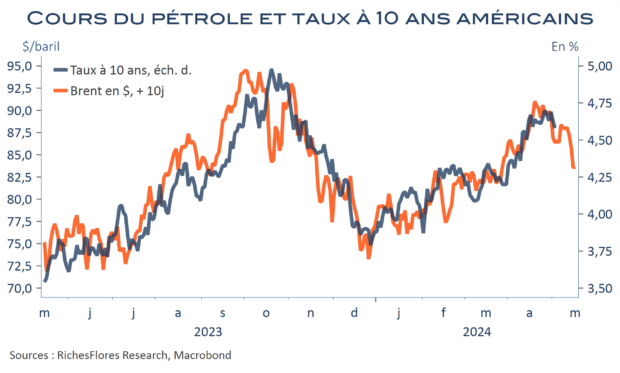

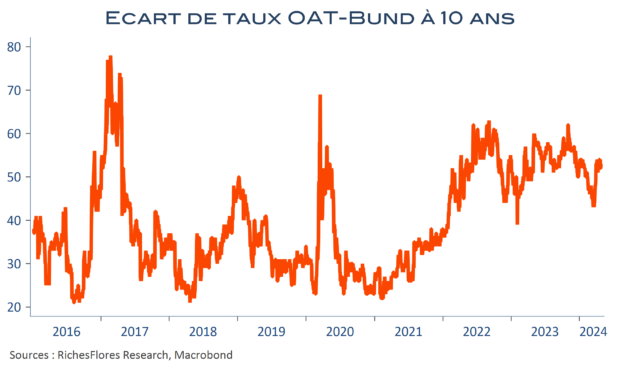

Même pas mal ? C’est la conclusion à laquelle la plupart des économistes devraient parvenir quand il s’agit d’évaluer l’impact d’une éventuelle victoire du RN sur les marchés financiers. Son programme, édulcoré, n’a plus grand-chose pour déplaire aux investisseurs, en effet. Une bonne stratégie politique voudrait, par ailleurs, que ses défenseurs se gardent bien d’aller titiller les marchés durant cette période-test, au cours de laquelle le premier souci devrait être d’asseoir leur crédibilité en matière de gouvernance… dans la perspective de 2027. Si, comme nous le pensons, la Fed finit par baisser ses taux directeurs sans tarder, il se pourrait, même, que les taux de la dette française refluent d’ici la fin de l’année !

Pourtant, même dans ce schéma-là, les risques assortis aux résultats des élections législatives françaises sont considérables. En premier lieu parce que, dans le meilleur des cas ressortirait la pire des hypothèses, celle que s’installe durablement en France un gouvernement d’extrême droite, ouvrant de facto la porte à une multitude d’inconnues à plus ou moins long terme.

Inconnues sociales d’abord, avec un programme résolument discriminant dont souffriront, en premier lieu, ceux qui l’auront porté au pouvoir et les risques d’instabilité assortis, susceptibles de déboucher sur des situations de crises imprévisibles, peut-être inédites. L’inconnue politique, ensuite, qui ne disparaîtra pas de sitôt après les élections. L’extrême droite lâche difficilement le pouvoir quand elle le tient, comme l’a rappelé l’épisode du Capitole aux États-Unis. Inconnues européennes et géopolitiques, aussi, avec un quart du Parlement de l’UE entre les mains d’une extrême droite idéologiquement contre l’Europe, sauf quand elle sert ses ambitions politiques, en même temps que profondément divisée sur le front géopolitique, commercial et même sur celui de l’immigration. Inconnues économiques, enfin, d’une formation bien partie pour accroître plus encore les inégalités et le déclin de la France qui l’auront portée au pouvoir, ou, ce qui revient au même, pour empêcher l’avancée des chantiers d’avenir, avec le risque, qui plus est, de donner plus d’écho, encore, à la politique démago-capitaliste d’un D. Trump en lice pour un retour au pouvoir en janvier prochain aux États-Unis.

A trop se focaliser sur les scénarios de marché, le risque est grand de passer à côté de l’essentiel.