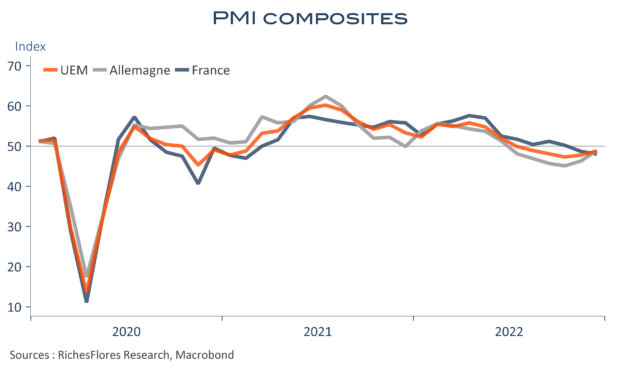

Les soupçons d’amélioration du contexte conjoncturel ont été confirmés ce matin avec la publication des résultats préliminaires des enquêtes PMI pour la zone euro dont l’indice composite pour l’ensemble de la région reprend un point, de 47,8 en novembre à 48,8. Le rebond de 2,6 points de l’indice allemand, tiré à la fois par l’industrie et les services, explique l’essentiel de résultat. Le constat est nettement plus mitigé en France, où les pertes dans les services l’emportent sur le frémissement du manufacturier au point de faire flancher l’indicateur synthétique de sept dixièmes, à 48 points. Dans l’ensemble, le PMI composite préliminaire pour la zone euro ressort néanmoins en hausse d’un point, à 48,8, son plus haut niveau depuis août.

Voilà de quoi conforter le diagnostic sur la conjoncture régionale et souligner l’influence positive de la dissipation des craintes extrêmes et des initiatives budgétaires récentes, en Allemagne notamment. Une bonne nouvelle s’il en est qui n’incite cependant pas à penser qu’elle sera du goût de la BCE dans son combat contre l’inflation. Les tensions sur les taux s’accentuent ce matin et les bourses encaissent le coup, en zone euro. C’est également le cas au Royaume-Uni, où le rebond du PMI des services à 50 points réduit les craintes de récession qui ont jusque-là retenu la BoE, malgré des signaux contraires en provenance des ventes de détail (-0,4 % entre octobre et novembre). Le Dax tirera-t-il, malgré tout, mieux son épingle du jeu que jusqu’alors, en particulier par rapport au CAC ? Le PMI allemand dépasse pour la première fois le français depuis février, c’est en général un signal…