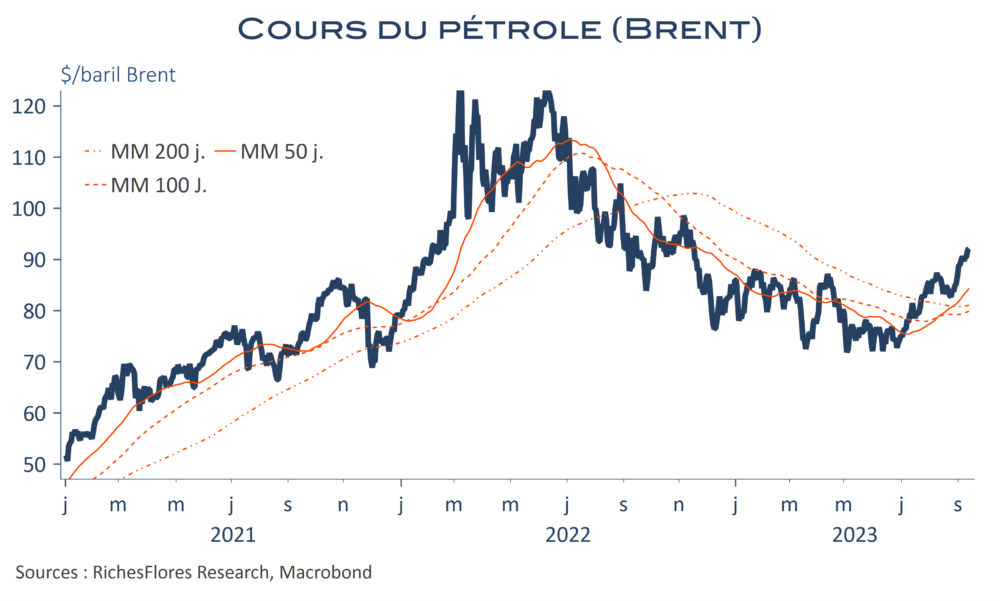

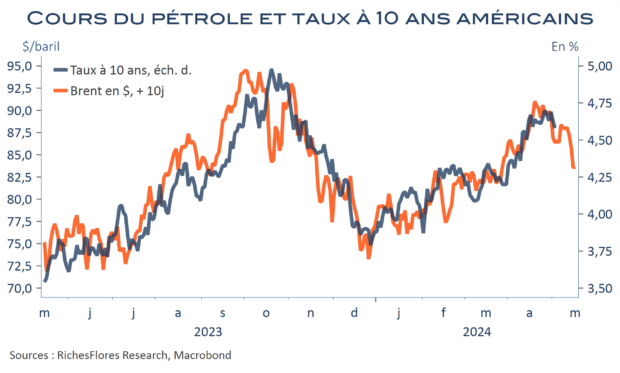

La perspective d’une baisse trop précoce des taux directeurs américains nous faisait redouter il y a peu une embardée des prix du pétrole et des matières premières à même de ranimer sans délai les tensions inflationnistes. La volte-face finalement imposée à J. Powell, contraint d’admettre le caractère inapproprié d’éventuelles baisses des taux directeurs en l’absence de meilleures garanties sur la trajectoire de l’inflation future, n’a pas tardé à faire son travail et à interrompre le mouvement de hausses des cours qui s’était enclenché entre février et mars sur la plupart des segments du marché mondial des matières premières.

C’est néanmoins du côté pétrolier que les ajustements ont été les plus importants avec un reflux des cours mondiaux de 8 % à 9 % en à peine un mois, à l’origine d’un retour de ceux du Brent de Mer du Nord aux environs de 83$-84$ début mai. Il s’agit d’une bonne chose, en l’occurrence l’une des meilleures nouvelles pour rassurer les marchés et banquiers centraux sur les tendances de l’inflation, susceptible d’imposer, par là-même, une limite à la hausse des taux futurs qui commençait à sérieusement questionner.

Bien qu’en apparence dangereusement simpliste, la relation entre l’évolution des cours du brut et celle des taux d’intérêt américains n’en reste pas moins très solide. Dès lors, de deux choses l’une :

– soit les cours du pétrole retrouvent sans tarder leurs niveaux, voire leur tendance ascendante du mois de mars, et les taux d’intérêt américains resteront tendus, voire monteront davantage ;

– soit les prix du baril s’installent durablement sur leurs niveaux présents, voire inférieurs, et le point haut des taux pourra, dans ce cas, être considéré comme dépassé.

Dans un contexte aussi incertain que l’actuel sur l’évolution à venir des taux d’intérêt, le défrichage de ce qui se passe sur le marché du pétrole semble, quoi qu’il en soit, incontournable.