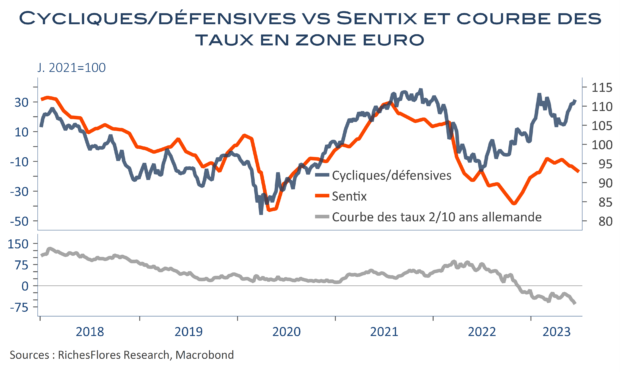

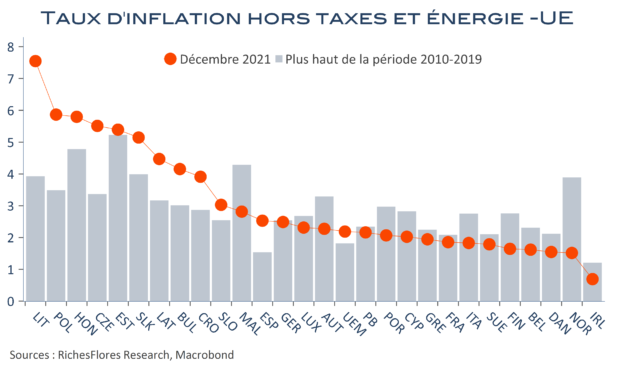

Les banques centrales actent et promettent de nouvelles hausses de leurs taux directeurs. Qu’à cela ne tienne, les bourses grimpent. Ben oui, si les gardiens du temple relèvent encore leurs taux ou envisagent de le faire, c’est bien sûr, parce que l’inflation est trop haute, mais aussi qu’ils ne sont pas outre mesure inquiets sur la conjoncture. Or, d’où vient l’inflation sinon de la hausse des prix des entreprises qui peuvent, précisément, encore les relever tant que la demande tient ? Il n’en faut pas davantage pour conclure que, « tant qu’il y de l’inflation, tout va bien » et trouver normal que la remontée des taux de la BCE crée un appel d’air sur les bourses, tout particulièrement sur les valeurs cycliques qui concentrent les espoirs de bonnes surprises, non pas parce qu’elles vendront plus mais à de meilleures conditions… Vous ne comprenez pas ? Vous n’êtes pas seul, à en juger par le scepticisme de l’indice Sentix de sentiment des investisseurs, sans doute trop dépendants des messages récessifs renvoyés par la courbe des taux.

Car c’est bien de cette dernière que viendra, in fine, l’appréciation sur la capacité des entreprises à conserver leur pricing power et celle des bourses à poursuivre leur tendance. Alors, où en sommes-nous ?