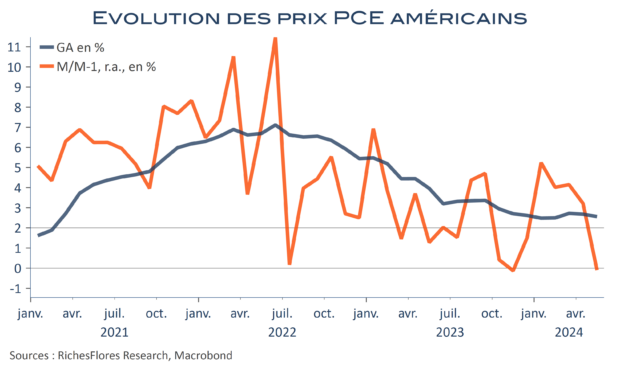

Devant le Sénat il y a deux jours J. Powell a déçu des marchés trop impatients d’obtenir un signe de détente. Reconnaissons qu’il était difficile au Président de la Fed de se défausser après sa pirouette de début juin et de mettre, par là-même, l’ensemble du FOMC en porte-à-faux. Manifestement, les données d’inflation du mois de juin devraient lui donner plus d’aisance. Comme celles du mois dernier, ces dernières sont indiscutablement d’un bon cru, voire peut-être d’un trop bon cru au regard de ce qu’elles pourraient nous dire de l’évolution de la demande dont les signes de tassement se sont largement multipliés ces dernières semaines.

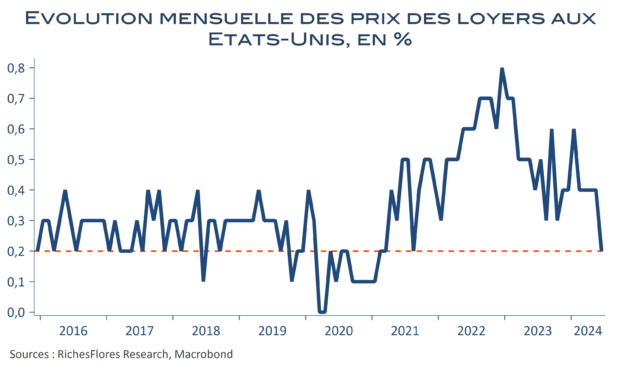

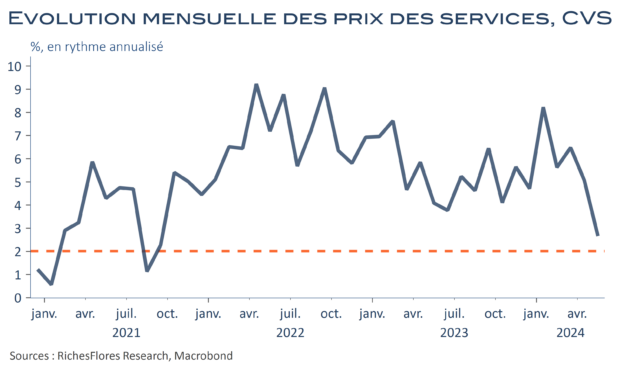

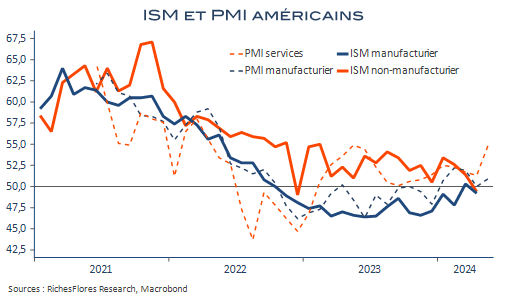

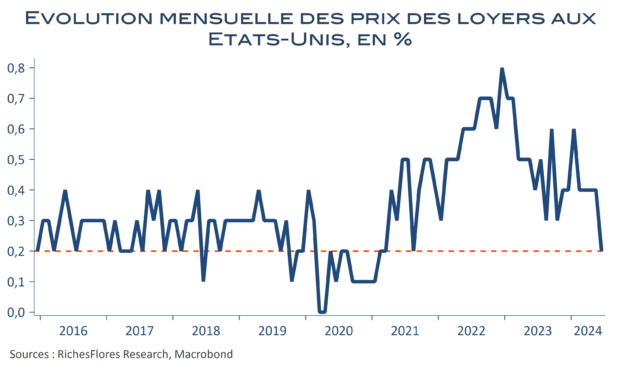

Non seulement l’inflation des prix à la consommation est passée de 3,3 % à 3,0 % et sa composante sous-jacente, de 3,4 % à 3,3 % mais, sauf les biens de loisirs, plus aucun des principaux postes de l’indice des prix, loyers compris, n’évolue à un rythme mensuel supérieur à celui requis pour revenir à 2 %, à savoir 0,17 %. La désinflation est donc indiscutable là et la Fed ne pourra dire le contraire, surtout dans un contexte conjoncturel de plus en plus fragilisé, pour ne pas dire menaçant pour ce qui est de sa composante immobilière. Reste maintenant à déterminer si elle se contentera d’un discours plus colombe le 31 juillet qui préparerait une action pour septembre ou si elle passera à l’acte. Les publications économiques et celles des résultats des entreprises des deux prochaines semaines seront sans doute déterminantes sur sa décision.

You need to be logged in to view the rest of the content. Veuillez

Log In. Not a Member?

Nous Rejoindre