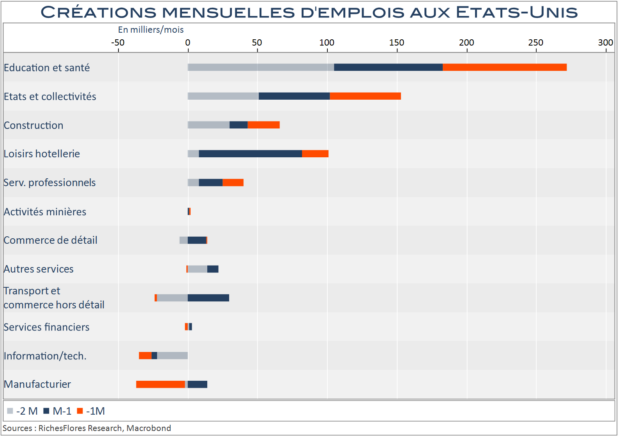

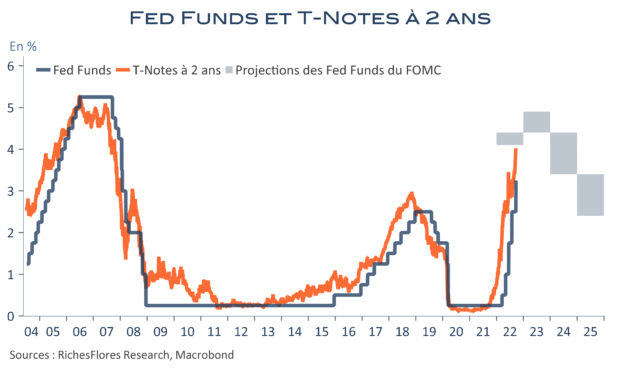

-15 points de base : la réponse des taux à 10 ans américains, retombés à 4,50 % dans les minutes qui ont suivi la publication du rapport sur l’emploi du mois d’octobre aux Etats-Unis. Les créations de postes en net recul, à 99 K dans le seul secteur privé, la nouvelle remontée d’un dixième du taux de chômage à 3,9 % et le ralentissement des hausses mensuelles de salaires, à 0,2 % seulement, confortent simultanément le discours du président de la Fed de cette semaine et renforcent l’idée d’un arrêt des hausses de taux directeurs.

Les grèves dans l’industrie automobile ont manifestement aidé, avec 33 K destructions d’emplois dans le secteur automobile -35 K au total dans l’industrie manufacturière- ; un effet amené à être corrigé le mois prochain. Par ailleurs, les emplois gouvernementaux continuent à croître à un rythme de 51 K, comme il le font peu ou prou depuis trois mois, constituant, après la santé et l’éducation, le principal socle de créations de postes. Dans tous les autres secteurs, en effet, les hausses sont très réduites ou inexistantes, notamment dans les loisirs et la restauration mais également les services professionnels ou le commerce de détail, quand l’emploi ne baisse pas, comme dans les transports, les technologies.