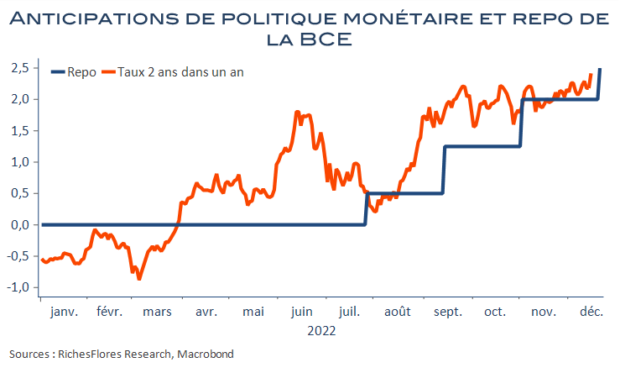

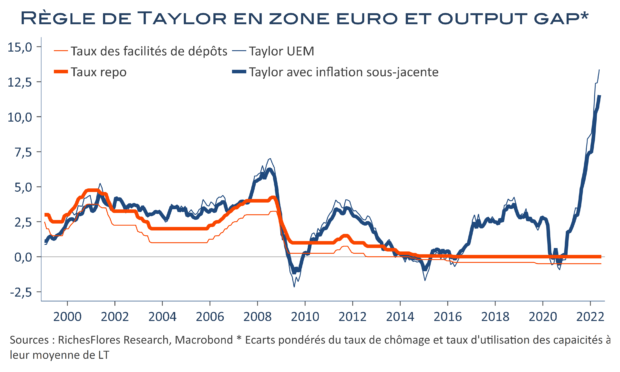

En même temps qu’elle avait relevé ses taux directeurs à 4,25 % en septembre, la BCE avait clairement laissé entendre que cette dixième hausse du cycle entamé en juillet 2022 serait suivie d’une pause. Le niveau des taux et les mécanismes de transmission de la politique monétaire étaient jugés suffisamment restrictifs pour assurer un reflux de l’inflation vers l’objectif souhaité, quand bien même, à un horizon un peu plus lointain qu’envisagé en juin. Ce message, réconfortant, avait toutefois été accompagné d’un discours très vigilant visant principalement à prévenir la formation d’anticipations d’un possible assouplissement de sa politique, vouée à rester durablement restrictive.

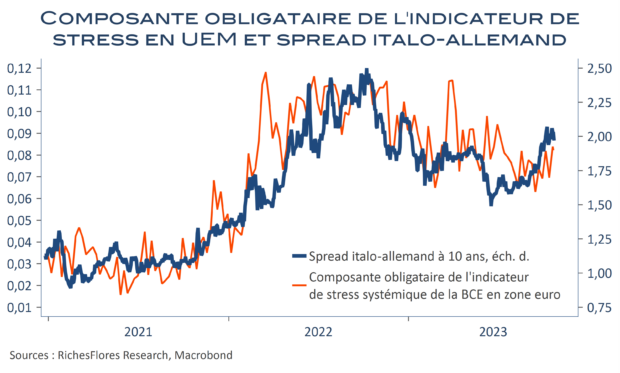

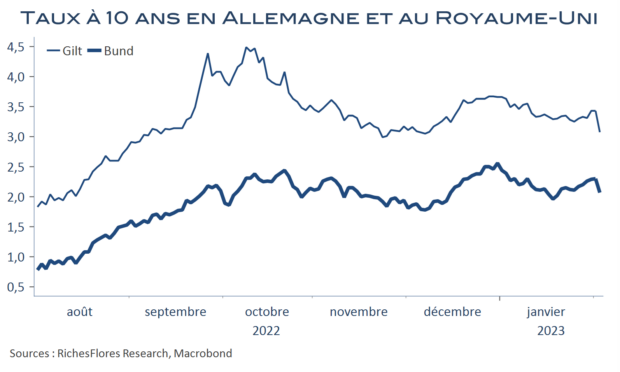

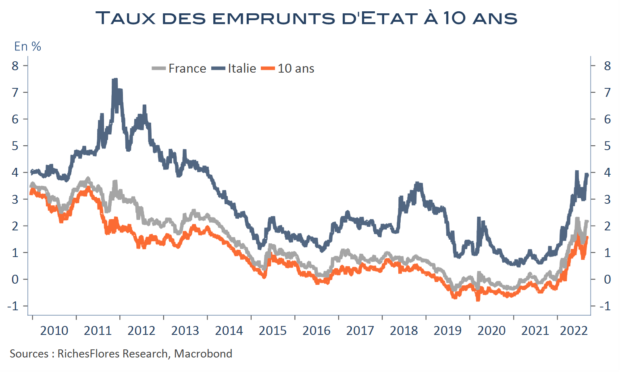

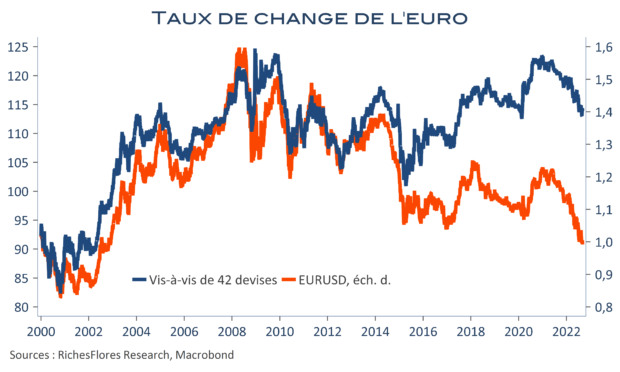

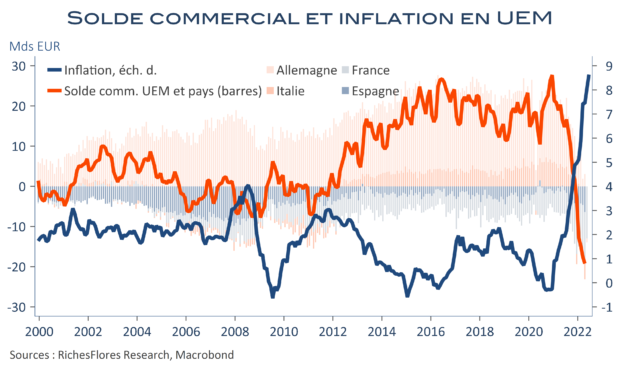

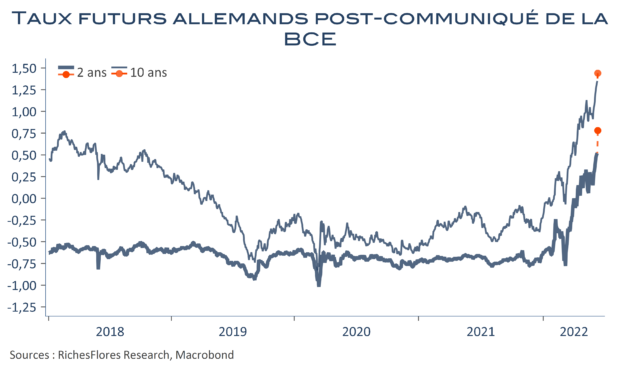

Le repli de l’inflation et la détérioration des perspectives conjoncturelles observés depuis ont tout lieu d’avoir conforté son choix. La BCE pourrait donc se contenter de réitérer son message en attendant son prochain comité de décembre qui sera également l’occasion de publier la mise à jour de son scénario trimestriel. S’arrêtera-t-elle là ? La question se pose face aux inquiétudes que suscite le conflit israélo-palestinien et, peut-être plus encore, face à la rapide remontée des taux d’intérêt à long terme sur fond d’écartement des spreads intra-européens. De là à ce que la BCE infuse son discours de petites pointes plus colombes il n’y a qu’un pas que, sauf la fragilité de l’euro, elle pourrait être tentée de franchir au vu de la situation souveraine.