Le ton du communiqué de la BCE a préparé le terrain avant la conférence de sa présidente: ne laisser transparaître aucun élément susceptible de laisser place à la formation d’anticipations d’un possible assouplissement de la politique monétaire à venir. Cet objectif implique une posture bien calculée. Ainsi, au lieu de se satisfaire des résultats sur l’inflation, en forte baisse et amenée à suivre sa tendance des mots même de Mme Lagarde, cette dernière choisit d’insister sur son niveau encore trop élevé et sur la ferme intention de la BCE de la ramener à 2 %. Par ailleurs, plutôt que de souligner de quelconques préoccupations sur la croissance, dont elle reconnait, là encore, que la transmission monétaire jouant pleinement son rôle, les perspectives se détériorent, la présidente de la BCE préfère souligner l’effet supposé salvateur à venir de la baisse de l’inflation sur le pouvoir d’achat des ménages…

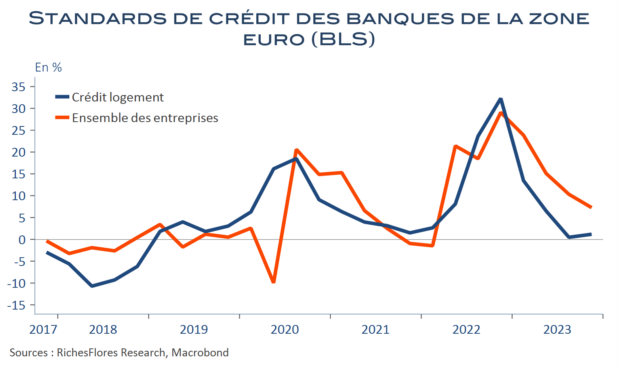

Jusque là, le discours est assez aisé. Le degré de confort baisse, cependant, assez notablement lorsque Mme Lagarde commente les résultats de l’enquête BLS auprès des banques et le durcissement des conditions de crédit qui en ressort. Interrogée sur ce point, elle insiste : la transmission de la politique de la BCE est forte, en particulier dans le secteur bancaire, ce qui affecte le crédit, pas seulement du fait d’une réduction de la demande, mais parce que les banques referment le robinet. Les entreprises s’en ressentent et l’immobilier aussi.