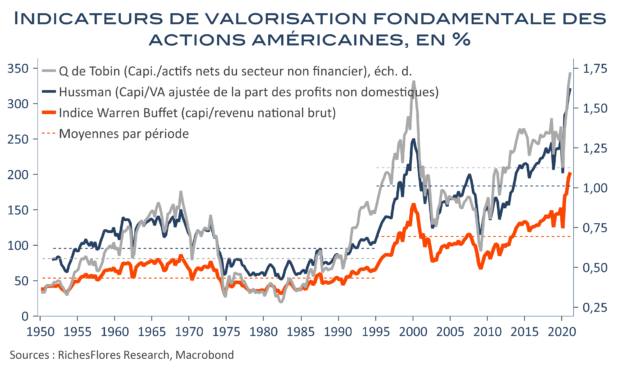

L’ère industrielle s’est caractérisée depuis ses débuts par une succession de cycles au cours desquels les phases de croissance ont alterné avec des récessions plus ou moins profondes mais toujours suivies de reprise et de plusieurs années d’expansion. La recherche des raisons de cette instabilité a occupé des générations d’économistes qui, souvent, l’ont expliquée par le cycle d’investissement de capacités. À la fin des années quatre-vingt est apparue l’idée que l’essor des activités de services, dont le parcours est beaucoup moins heurté, pourrait avoir un effet régulateur sur la conjoncture et réduire la fréquence des récessions. Puis, les banques centrales ont gagné leur indépendance et ont pris la main sur ces questions, faisant des cycles une affaire principalement monétaire : l’ajustement des taux d’intérêt au fur et à mesure de l’avancée de la croissance préviendrait les risques de résurgence de l’inflation et l’occurrence des crises de conjoncture. De fait, les effets dépressifs des durcissements monétaires réduisaient les tensions sur les capacités et offraient, en retour, la possibilité de desserrer la contrainte monétaire et de réamorcer une nouvelle phase d’expansion. Les récessions devenaient des respirations nécessaires à la stabilité de long terme et les économistes ne se sont plus guère souciés d’autres déterminants des cycles.

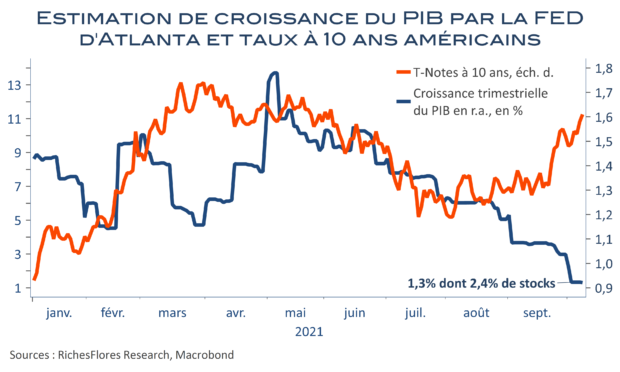

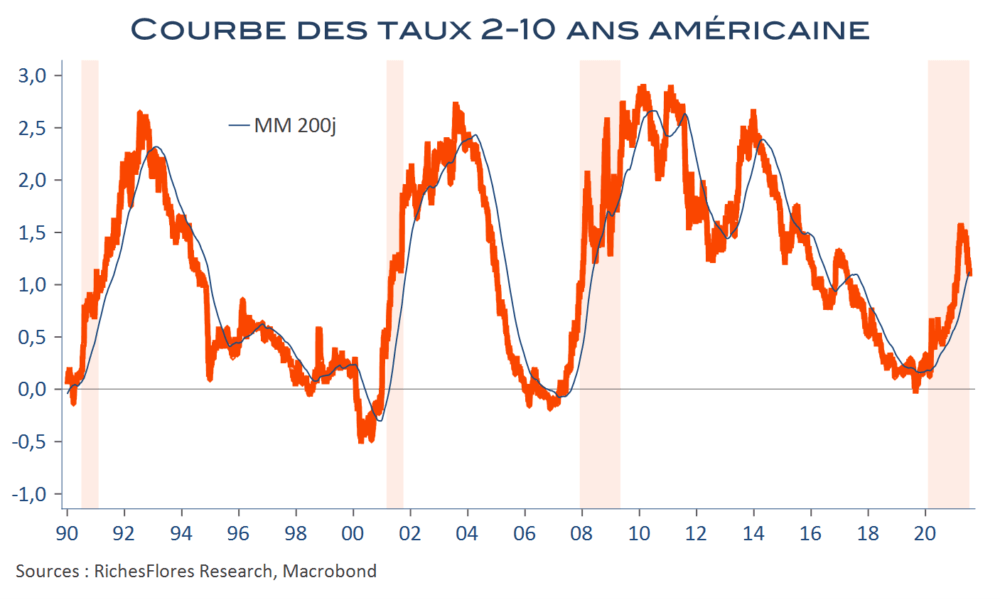

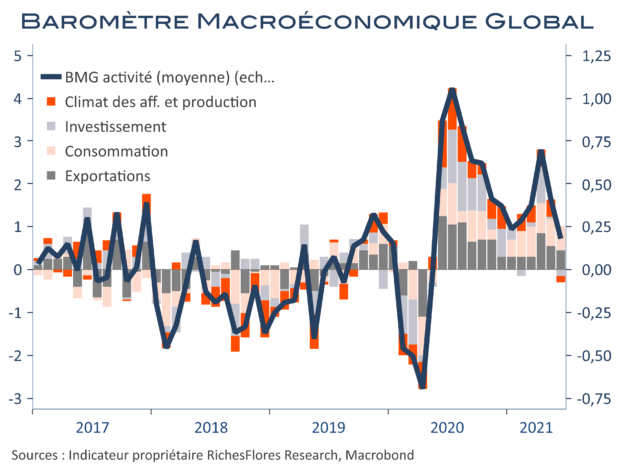

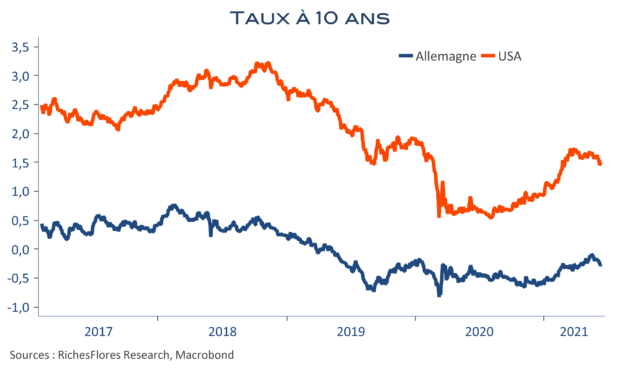

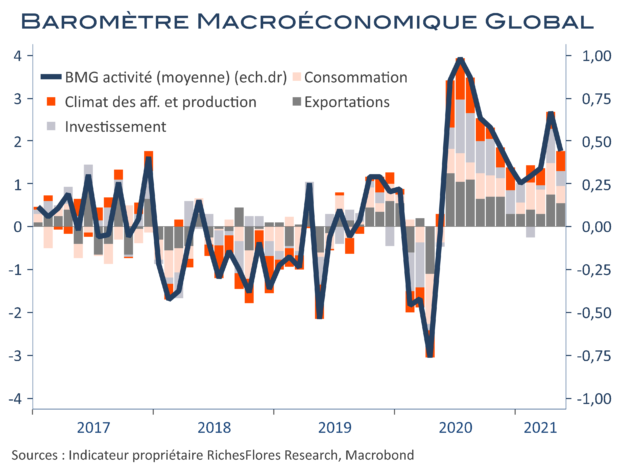

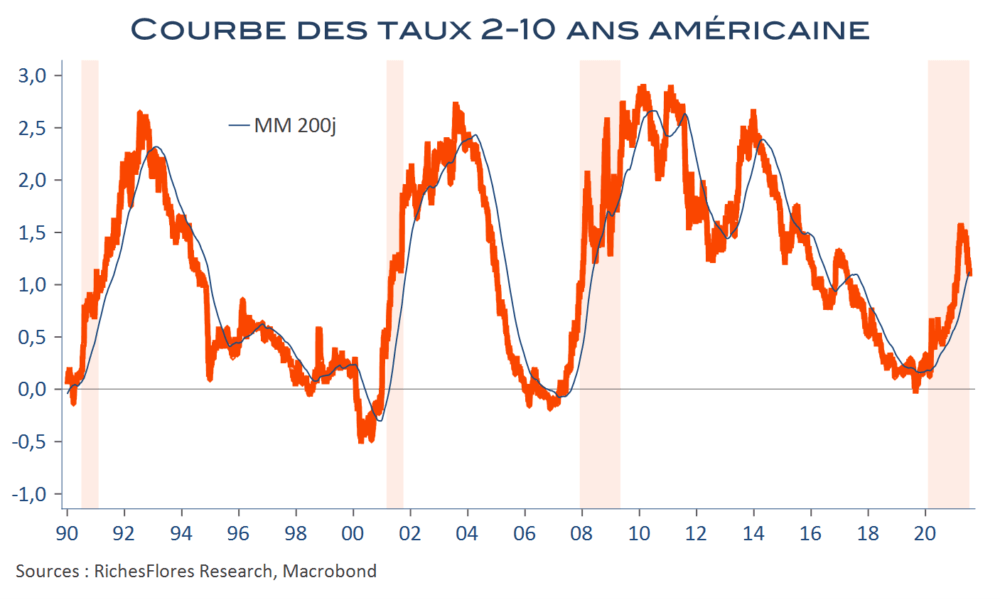

La crise de 2020, malgré ses particularités, a produit des effets comparables : profonde récession et ajustements monétaires radicaux en ont résulté. Il était, dès lors, tentant de conclure qu’il suffirait que l’épidémie libère le terrain pour que débute un nouveau cycle de croissance, d’autant plus vigoureux que les privations avaient été nombreuses durant la crise sanitaire et que les promesses d’investissement semblaient au rendez-vous. Cohérente avec cette vision, la courbe des taux d’intérêt s’est pentifiée, comme elle le fait traditionnellement dans les premiers temps d’une reprise cyclique… Jusqu’au moment où l’anticipation d’une hausse du loyer de l’argent, pourtant, à ce point, normale, vienne casser ce mouvement. Dès lors plus rien ne semble cadrer avec le schéma de reprise privilégié. Qu’a-t-on raté et qu’en déduire ?

Lire la suite…