Allez, reconnaissons-le, après une décennie sous le spectre de la déflation, on se prend à envisager les vertus du possible retour d’une inflation plus soutenue et de l’illusion monétaire qui irait avec ; ceci d’autant plus facilement que l’accumulation d’épargne-Covid et les politiques économiques œuvrent encore à contre-courant des stabilisateurs automatiques sur la demande.

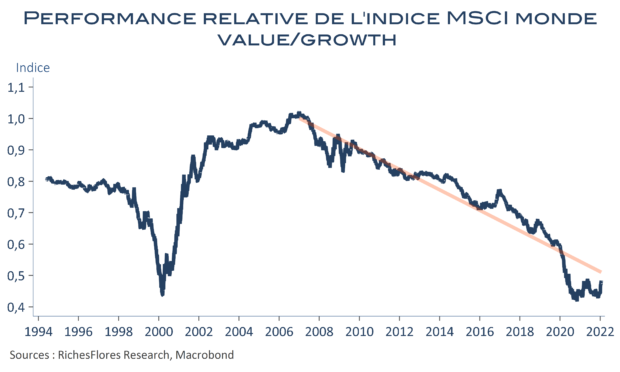

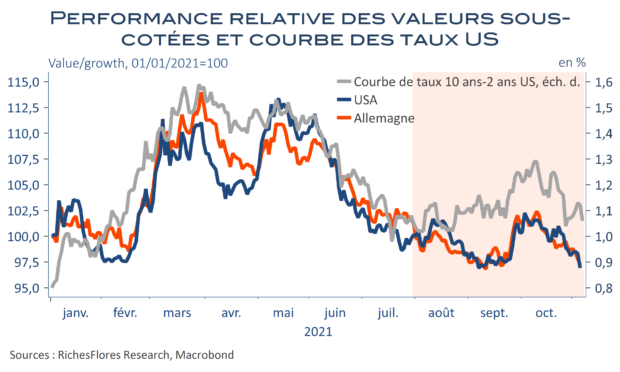

Sur les marchés, le marqueur le plus flagrant de ce changement de perception se retrouve dans le regain de performance des valeurs boursières les moins bien cotées depuis le début du mois. Si le mouvement ressemble à celui observé en début d’année dernière, il a ceci de particulier qu’il est aujourd’hui présenté comme le meilleur parti pour faire face à un contexte durablement plus inflationniste. L’inflation aurait la qualité de venir au secours des secteurs les moins chers, dont l’élasticité de la demande aux prix est…