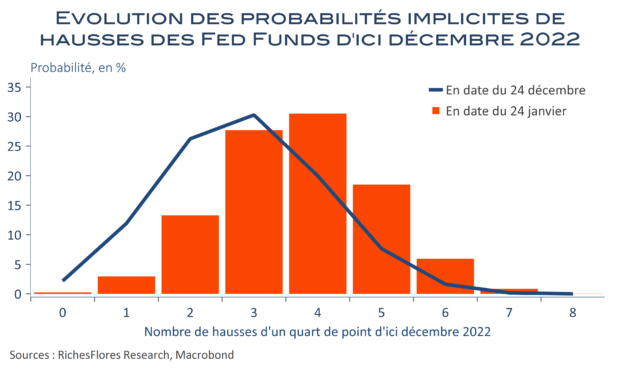

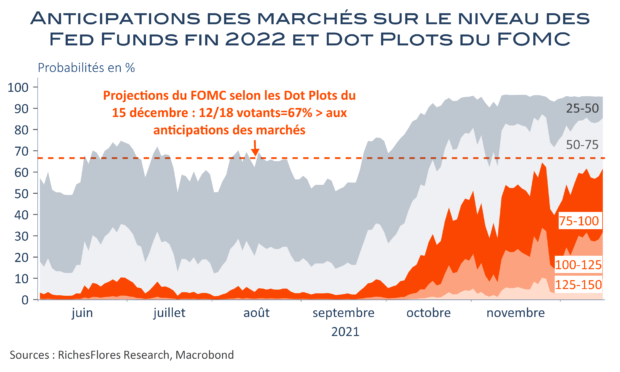

Lors de sa conférence de presse, le président de la FED est, dans l’ensemble, apparu bien moins convaincu sur les perspectives qu’au mois de décembre. Son diagnostic est, notamment, plus incertain qu’en fin d’année dernière sur les conséquences potentiellement durables de l’épidémie sur la croissance et l’inflation. Sur ce dernier point, la FED continue à privilégier un scénario de détente, une fois les dérèglements liés à la situation sanitaire résorbés, mais ne sait pas dire combien de temps cela prendra, assurant néanmoins qu’elle fera ce qu’il faut pour empêcher que l’inflation ne s’installe et pour la ramener vers son objectif de 2 %. C’est cette partie qu’ont retenue les marchés et qui donne un caractère indiscutablement « hawkish » à son intervention. J. Powell n’avait, dès lors, pas besoin d’être très précis sur les actions envisagées pour déclencher les réactions en chaîne.