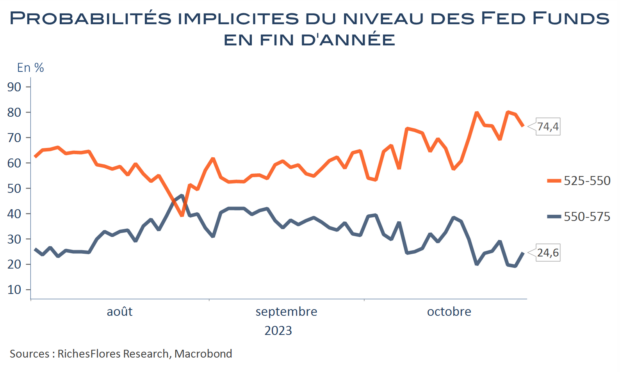

Le 19 octobre, moins de deux semaines après l’éclatement du conflit entre Israël et le Hamas, J. Powell s’est montré particulièrement prudent devant le Club économique de New York. Face à la montée des risques géopolitiques et aux difficultés à déchiffrer les tendances de la conjoncture américaine, son message était clair : la FED se devait d’agir avec précaution et prolongerait son statu quo le 1er novembre. Son intervention a, de facto, conduit à la quasi-disparition des anticipations d’une nouvelle hausse des Fed Funds d’ici la fin de l’année, en dépit des projections du FOMC d’un mois auparavant.

Le cycle de hausse des taux semblait donc avoir touché son terme et, quand bien même, les marchés avaient intégré qu’une baisse des taux ne serait pas immédiate, ils se mirent en ordre de marche, favorisant l’anticipation d’une réduction progressive des Fed Funds à partir de l’été 2024, qui permit une stabilisation des taux à 10 ans. Sauf que depuis, ni le conflit dans la bande de Gaza ni les données économiques n’ont apporté d’eau au moulin de J. Powell. Malgré les tensions croissantes, le conflit ne représente pas un risque imminent pour l’économie américaine à ce stade et, côté conjoncture, la robustesse de la croissance ne cesse de surprendre. Or, les résultats sur le front de l’inflation appelleraient, à l’évidence, une plus grande réserve que celle exprimée par J. Powell il y a deux semaines… La tâche ne sera donc pas des plus évidentes ce mercredi, la FED risquant soit de prendre les marchés à revers en contredisant les dires de son président, soit de paraître trop laxiste, ce qui pourrait in fine se traduire par un exercice de grand style, sans réelle direction, histoire de gagner du temps d’ici au prochain FOMC de décembre.