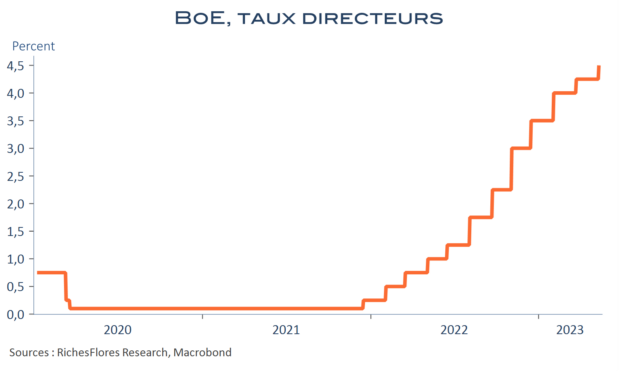

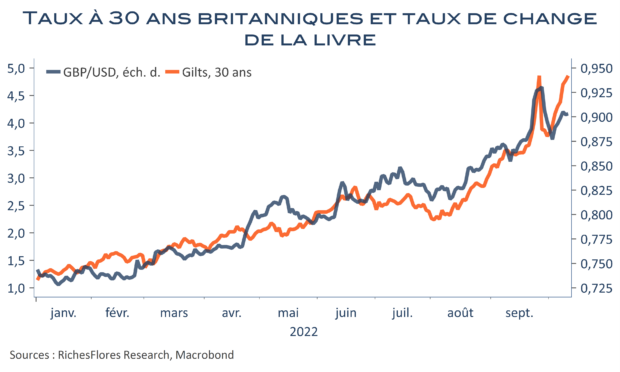

Le temps n’est pas si lointain où l’action de la BOE était scrutée comme un indice précurseur de ce que pourraient faire les autres banques centrales occidentales, jusqu’à ce que la crise financière britannique de l’automne vienne changer le regard. Ce temps est-il sur le point de revenir? La question ne semble pas superflue à en juger par la réaction des marchés de taux aux données d’inflation publiées ce matin au Royaume-Uni.

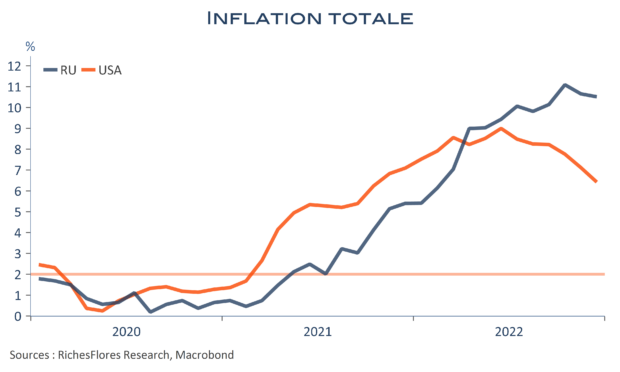

Quoi qu’il en soit en effet des spécificités du cas britannique, les doutes croissants sur les perspectives de reflux de l’inflation sont propices à ce type de diffusion. Et sans doute les marchés n’ont-ils pas tort, à voir la prudence récente des banquiers centraux sur ces mêmes perspectives…

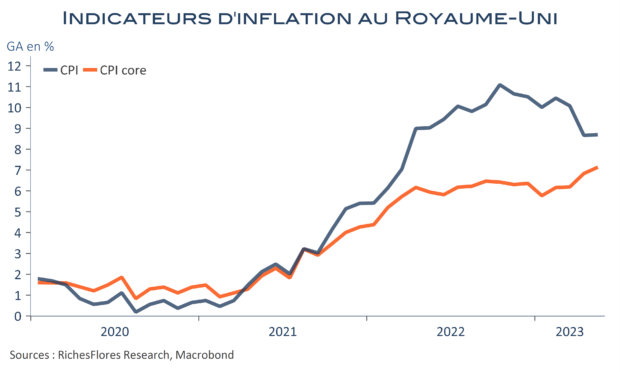

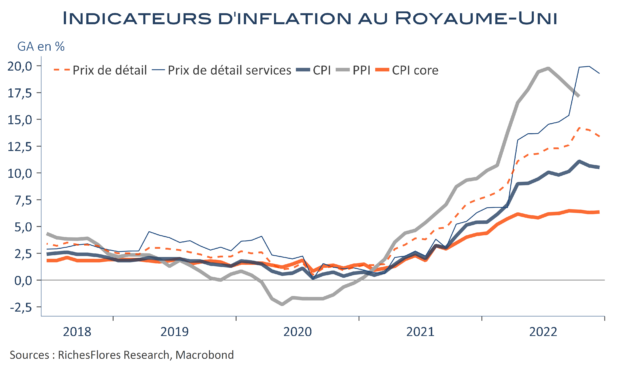

L’inflation britannique n’a pas varié par rapport à avril, à 8,7 %, tandis que sa composante hors alimentation et énergie a même accéléré à 7,1 % après 6,8 %. Des évolutions inverses à celles observées dans les autres pays développés qui posent néanmoins question.