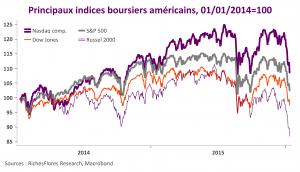

La revue régionale de ce mois-ci aurait peut-être été considérée comme satisfaisante en temps normaux mais la situation n’a rien de normal. Depuis le début de l’année, les indices boursiers américains ont perdu beaucoup de terrain, ne parvenant pas à se stabiliser malgré des nouvelles économiques de relative bonne qualité jusqu’à présent. La clôture de mercredi, à deux doigts des plus bas du mois de septembre, est un avertissement que la FED ne pourra ignorer à deux semaines de son prochain FOMC, d’autant que les indices Russel des valeurs moyennes ont pour leur part pris beaucoup plus d’avance sur la tendance baissière du marché…

La FED ne devrait, toutefois, pas avoir de mal à trouver de quoi revoir sa copie dans le Beige Book, plutôt mitigé, de ce mois-ci. Car si le début du rapport débute sur une note encourageante, neuf districts sur douze constatant une hausse de leur activité, la stagnation signalée dans l’État de New-York et du Kansas ou la croissance modeste de celle de plusieurs États industriels tempère l’appréciation générale. C’est néanmoins surtout sur les nouvelles relatives à la consommation que provient la déception. Malgré les bons chiffres de l’emploi récents, les dépenses de consommation semblent avoir ralenti ces dernières semaines. Les températures exceptionnellement clémentes pour cette période de l’année sont mentionnées comme potentiellement responsables tandis que les ventes de voitures se tassent après avoir très fortement augmenté en fin d’année dernière.

Enfin, s’agissant des tendances inflationnistes, cette revue régionale laisse largement le temps à la Fed. Si certaines régions signalent des conditions tendues sur le marché du travail, elles n’en constatent pas les effets sur les salaires, dont le rythme est généralement perçu comme stable, tandis que la plupart des districts parlent de tensions minimales sur les prix.

L’ensemble devrait être largement suffisant pour écarter tout soupçon de hausse des taux directeurs en janvier et pour que s’infléchissent les anticipations de hausses à venir cette année. Dans un contexte d’aversion pour le risque, la voie semble grande ouverte pour un nouveau repli des taux à long terme américains et, potentiellement, du dollar contre l’euro.