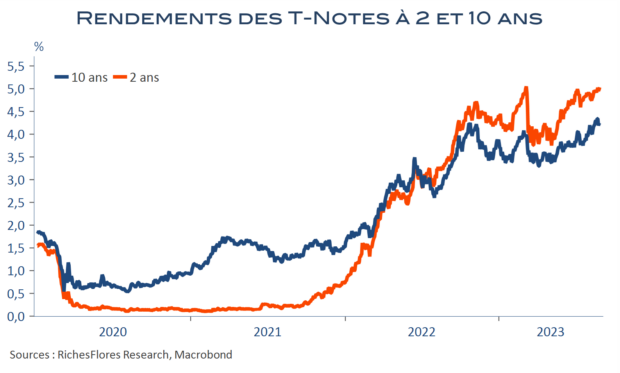

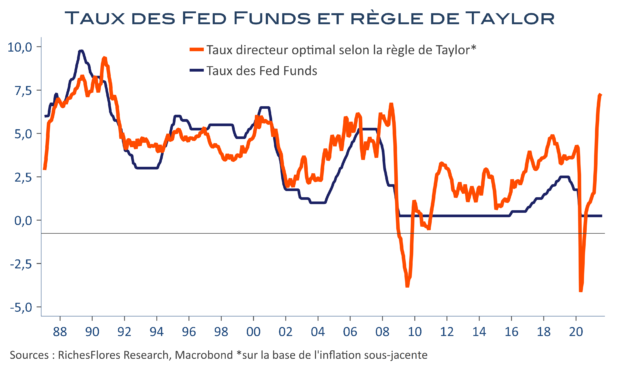

Qui aurait pu imaginer autre discours de la part du président de la FED au vu des informations économiques de ces dernières semaines aux Etats-Unis ? J. Powell est donc apparu constant vendredi, lors de son allocution de Jackson Hole. Fidèles à ses propos de fin juillet et aux détails des minutes du dernier FOMC, les principaux points de son allocution se résument comme suit : (1)Les progrès sont là sur les fronts de l’inflation, des salaires, du marché de l’emploi et de la demande, et la politique restrictive en place devrait permettre d’obtenir davantage de résultats. Mais ceux-ci seront, peut-être, insuffisants, auquel cas, la FED se tient prête à relever davantage le niveau de ses taux directeurs. (2)L’économie doit évoluer sous son potentiel pour consolider ces résutlats. Ce n’est pas le cas et cela nécessitera le maintien de conditions durablement restrictives pour y parvenir et infléchir, notamment, l’inflation des services hors loyers. A ce titre, l’accélération récente de la croissance au-dessus du potentiel est un sujet d’insatisfaction. (3) 2 % est, et reste, l’objectif d’inflation de la FED et n’est pas négociable. J.Powell est apparu factuel, ni particulièrement faucon ou colombe, ce qui explique sans doute les errements des marchés, lesquels ont, selon, privilégié l’apaisement permis par sa constance, ou l’inquiétude suggérée par sa fermeté. Le rendement des T-Notes à 2 ans qui avait déjà franchi les 5 % la veille a peu réagi, les taux à 10 ans ont conservé leur niveau de 4,25 % et le dollar a, sans conviction, grapillé 0,2 %.