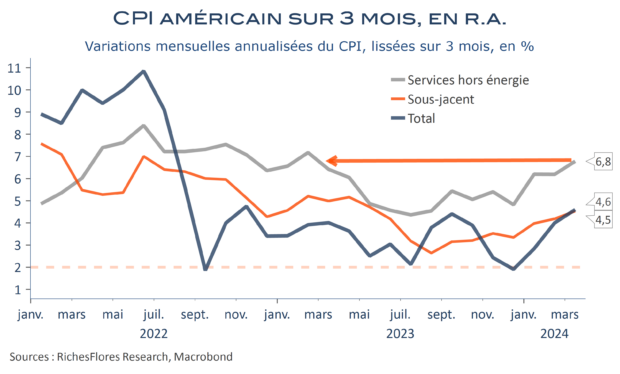

Le rapport était particulièrement attendu, dans un contexte des plus incertains sur l’évolution de l’inflation et, par conséquent, sur des perspectives monétaires. Il est, sans réelle surprise, mauvais, tout du moins en première lecture. L’inflation totale ressort en accélération de 3,2 % en février à 3,5 % en mars et la mesure hors prix de l’énergie et de l’alimentation ne baisse plus, inchangée à 3,8 %. Si ces évolutions annuelles ne sont pas outre mesure significatives, il en va autrement des tendances mensuelles, toujours au moins deux fois trop rapides par rapport à l’objectif de la Fed et, surtout, en accélération. Au cours des trois derniers mois, les hausses mensuelles des indices sous-jacent et total ont respectivement atteint 4,5 % et 4,6 % en rythme annualisé. Celle des services est montée à 6,8 %, 2,5 point de plus qu’en milieu d’année dernière et son plus haut niveau depuis février 2023. Quand bien même l’analyse détaillée du rapport est, en réalité, plutôt meilleure que celle de février compte-tenu de la contribution élevée des tarifs d’assurance automobile, de tels résultats mettent à l’évidence la Fed en porte-à-faux, ceci d’autant plus que les prix de l’énergie et de l’alimentation ne baissent plus, voire réaugmentent sensiblement pour les premiers.