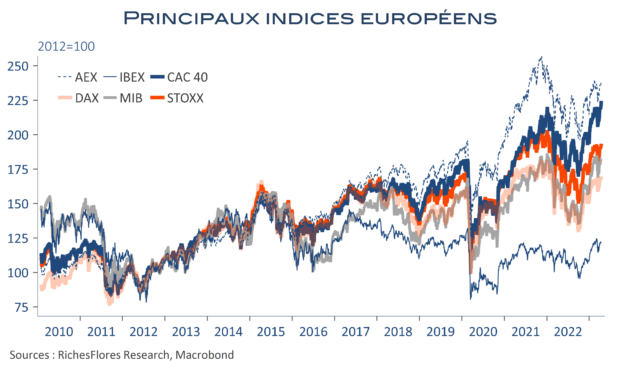

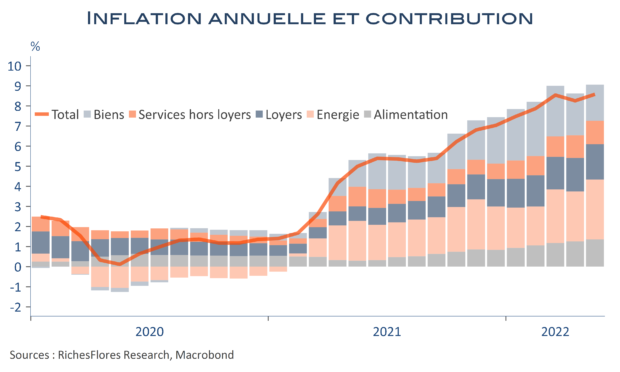

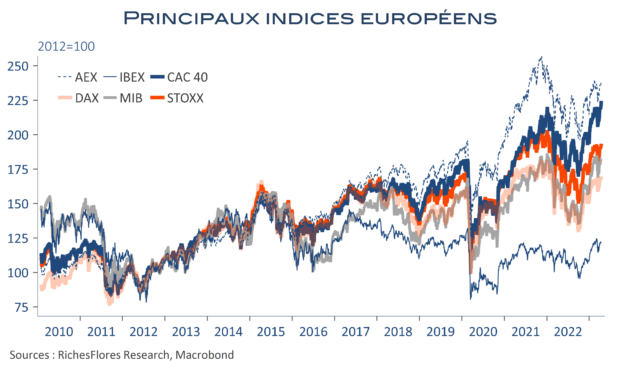

Cette fois, le coup d’envoi semble donné. Après avoir tergiversé au fil des errements des anticipations sur la politique de la FED, des déceptions sur la croissance et du stress provoqué par la crise bancaire, les bourses s’envolent, Europe en tête où les records se multiplient ou sont en passe d’être atteints. Les risques qui ont jalonné l’environnement économique et financier ont-ils disparu ? A l’évidence, non. C’est, au contraire, presque l’inverse et, précisément, parce que les menaces s’accumulent dangereusement que les banques centrales sont suspectées d’abandonner sous peu le combat contre l’inflation dans lequel elles se sont lancées il y a un peu plus d’un an. C’est pour cette principale raison, sur fond de net repli des taux d’intérêt et de liquidités toujours aussi abondantes, que les bourses sont à la fête et susceptibles de le rester, au moins jusqu’au début de l’été.

Dans ce contexte, financièrement encourageant, l’envolée de l’or fait, pourtant, désordre. Après, là aussi, moultes hésitations, les métaux précieux semblent avoir finalisé leur diagnostic et on aurait tort de ne pas y attacher d’importance car ce qu’ils nous disent tient principalement en ces termes : les banques centrales ne sont pas crédibles dans leur lutte contre l’inflation. Résultat, plus se rapproche le temps de l’arrêt des hausses de taux directeurs, dont se réjouissent les bourses, plus l’or en profite. La configuration qui en découle illustre les anomalies en place et les craintes, qui vont de pair, d’un fiasco final. L’envolée des cours de l’or est rarement de bon augure, en effet, mais l’histoire ne dit pas combien de temps peuvent persister ces contradictions dans un contexte de liquidités totalement inédit.

You need to be logged in to view the rest of the content. Veuillez

Log In. Not a Member?

Nous Rejoindre