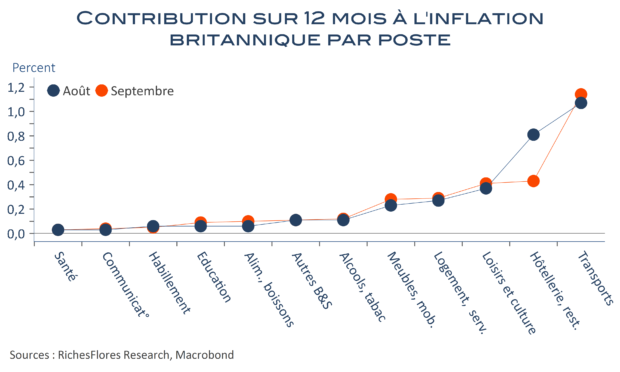

En septembre, les prix à la consommation au Royaume-Uni ont augmenté de 3,1 % sur un an, un dixième de point de moins qu’en août. Cette décélération, principalement due aux effets de base dans la restauration dans la foulée des baisses de taxes d’août 2020, est peu significative mais, apparemment, suffisante, à en juger par le repli des taux d’intérêt à terme et de la livre Sterling, pour apaiser les craintes d’une remontée imminente des taux directeurs de la Banque d’Angleterre. Le répit a pourtant tout lieu d’être de courte durée. En effet, la hausse des tarifs de gaz et d’électricité est intervenue en octobre et jouera donc pleinement sur les données du même mois, au cours duquel la composante pétrolière sera également en nette hausse sur un an. L’inflation est donc amenée à rebondir vivement à très brève échéance, comme l’attend, du reste, la Banque centrale qui a d’ores et déjà prévenu qu’elle devrait « agir » face à ce risque. Vu sous cet angle, le léger recul de l’inflation de septembre ne devrait pas modifier grand-chose à ses intentions. Sauf que l’environnement étant ce qu’il est, remonter ses taux directeurs pourrait paraître, à bien des titres, inapproprié. Alors que ces données lui offrent la possibilité d’attendre un peu avant de se jeter à l’eau, on comprendrait qu’elle opte pour cette option : reculer pour mieux sauter le Rubicon.

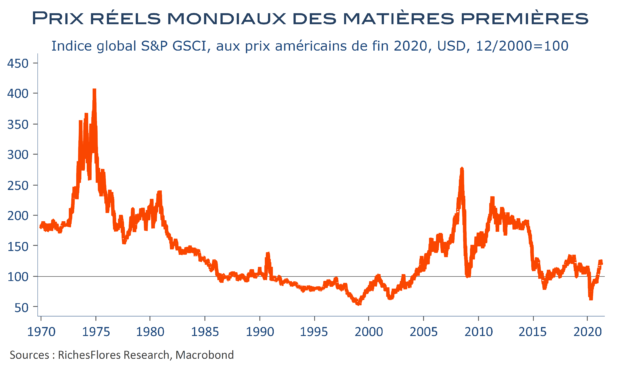

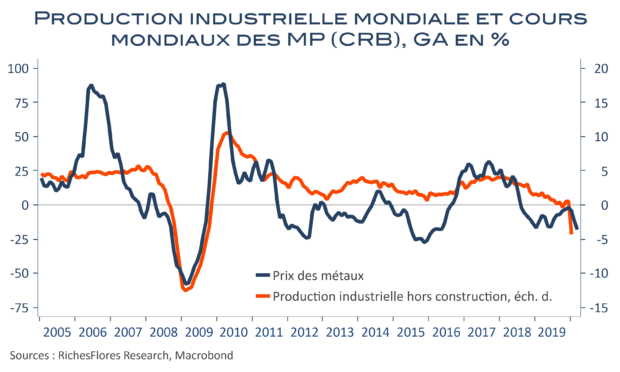

Les taux d’intérêt ont peu réagi à ces évolutions jusqu’à présent. Cet état de fait pourrait ne pas durer, si, comme nous le pensons, la baisse des cours du pétrole se poursuit et entraîne dans son sillage les métaux, dont les hausses de prix de ces derniers mois trouvent bien peu de justification fondamentale.

Les taux d’intérêt ont peu réagi à ces évolutions jusqu’à présent. Cet état de fait pourrait ne pas durer, si, comme nous le pensons, la baisse des cours du pétrole se poursuit et entraîne dans son sillage les métaux, dont les hausses de prix de ces derniers mois trouvent bien peu de justification fondamentale.  La validation d’un tel scénario changerait bougrement la donne : anticipations d’inflation, taux d’intérêt, marchés des changes, performance relative des bourses émergentes et des différents secteurs en seraient affectés. Au total, la probabilité que les développements de ces dernières semaines se débouclent aussi vite qu’ils se sont formés semble loin d’être négligeable. Si de tels ajustements peuvent être en mesure d’atténuer les pressions baissières sur les indices provoquées par les craintes de remontées trop rapides des taux d’intérêt, ils mettraient en revanche, bel et bien, à l’écart le scénario de reflation plébiscité par les marchés depuis la mi-décembre. De quoi, dans le meilleur des cas, temporiser la correction des indices, pas forcément leur permettre de retrouver leurs points hauts récents…

La validation d’un tel scénario changerait bougrement la donne : anticipations d’inflation, taux d’intérêt, marchés des changes, performance relative des bourses émergentes et des différents secteurs en seraient affectés. Au total, la probabilité que les développements de ces dernières semaines se débouclent aussi vite qu’ils se sont formés semble loin d’être négligeable. Si de tels ajustements peuvent être en mesure d’atténuer les pressions baissières sur les indices provoquées par les craintes de remontées trop rapides des taux d’intérêt, ils mettraient en revanche, bel et bien, à l’écart le scénario de reflation plébiscité par les marchés depuis la mi-décembre. De quoi, dans le meilleur des cas, temporiser la correction des indices, pas forcément leur permettre de retrouver leurs points hauts récents…