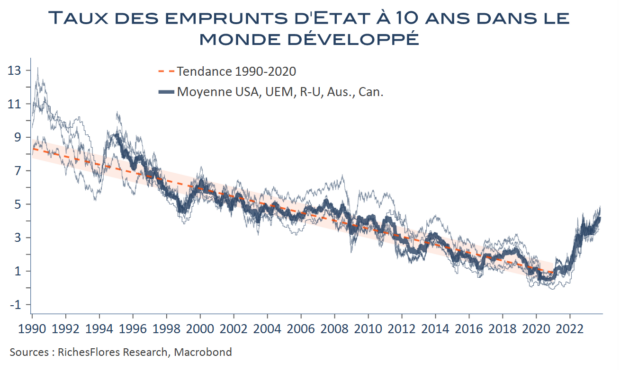

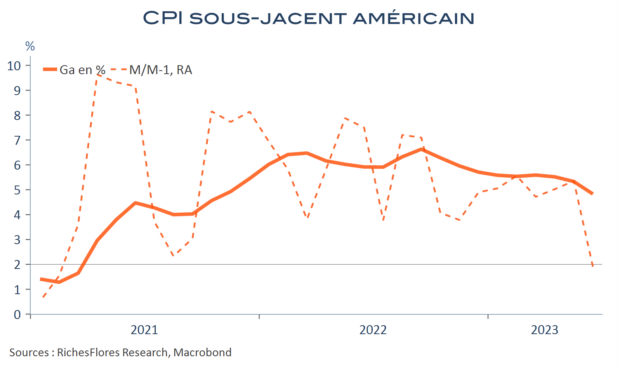

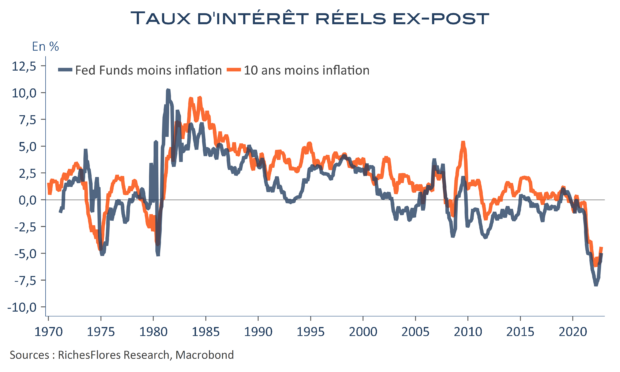

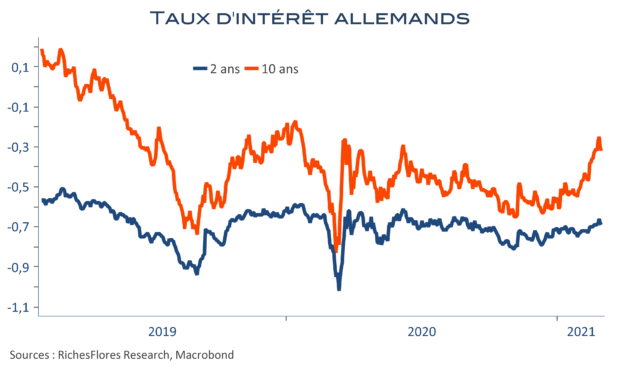

Depuis l’invasion de l’Ukraine par la Russie en février 2022, les taux d’intérêt à long terme se sont renchéris de 300 points de base en moyenne dans le monde développé, l’inflation s’est envolée de 10 % à la charnière des années 2022-23, avant de revenir entre 3 % et 5 %, et les taux d’intérêt réels ont fait le chemin opposé, s’effondrant à -4,5 % en moyenne depuis le début du conflit, malgré leur remontée tout au long de l’année 2023.

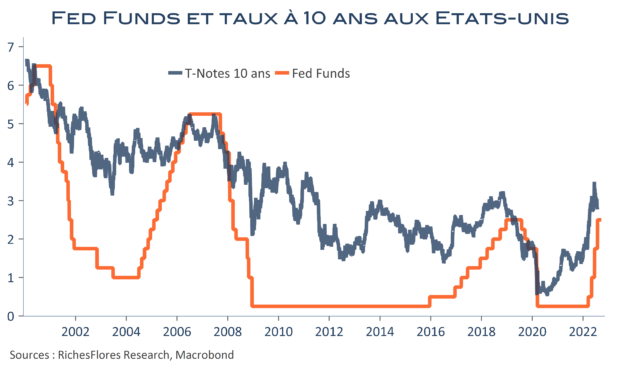

Si la responsabilité des ruptures d’approvisionnement en gaz et pétrole russes dans l’envolée de l’inflation est peu contestée, le lien entre hausse des coûts d’emprunt et situation de guerre a rarement été évoqué durant cette période. Il est vrai que plus de deux années d’épidémie de covid avaient déjà largement préparé le terrain à un possible retour de l’inflation. Par ailleurs, de l’avis du plus grand nombre, la guerre en Ukraine n’était pas censée durer et a rarement menacé d’embraser le reste du monde. La chute des taux d’intérêt réels a donc, majoritairement été considérée comme un effet mécanique de l’envolée des prix, amené à trouver son terme avec la normalisation progressive de l’inflation. C’est bien, d’ailleurs, la manière dont les choses se sont déroulées, que nous soulignions il tout juste trois semaines comme un changement de donne radical de l’environnement économique et financier (cf – La parenthèse de taux réels négatifs se referme à grande vitesse et ça change la donne). C’était néanmoins avant les attaques du Hamas sur Israël et ce qui s’en est suivi, à savoir une envolée du risque de conflit mondial, qui pourrait justifier à elle seule une vigoureuse remontée des tensions à la hausse des taux d’intérêt. Le risque géopolitique est-il en train de devenir une composante prédominante de l’évolution des taux d’intérêt, à même de prendre le pas sur la conjoncture ? La question se pose indiscutablement.