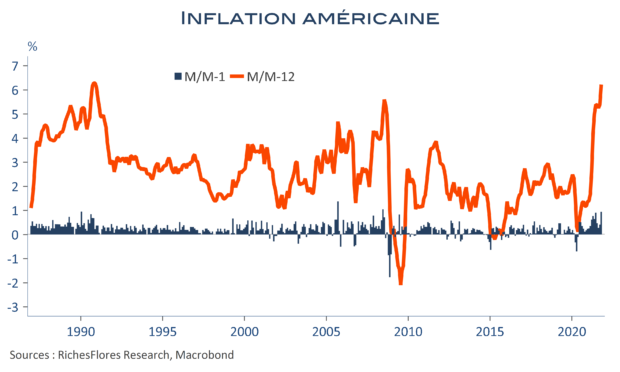

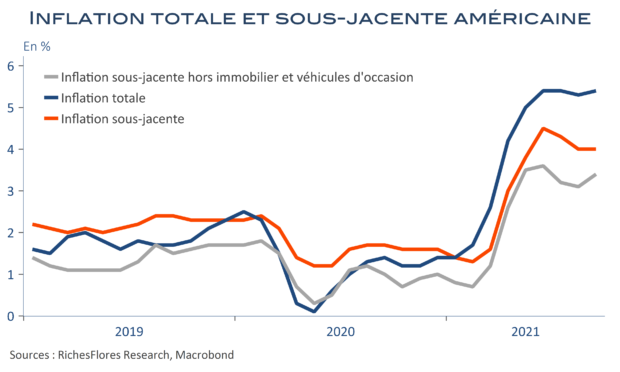

Voilà qui tombe mal quelques jours après le discours rassurant de J. Powell au sujet du risque d’inflation. En octobre, l’indice des prix à la consommation, bien supérieur aux anticipations, a augmenté de 6,2 % au cours des douze derniers mois, à raison d’une hausse mensuelle (corrigée des variations saisonnières) de presque 1 %, la plus forte depuis la fin des années 2000. De fait, les explications qui prévalaient jusqu’ici, et permettaient à la Fed de garder une posture rassurante, sont de moins en moins recevables. La composante énergétique explique, certes, toujours une part importante de l’inflation mais les éléments considérés comme temporaires, tels les prix des véhicules d’occasion, persistent, tandis que de plus en plus de secteurs, jusqu’ici plutôt à l’écart, participent maintenant du mouvement général de hausse des prix. Ces éléments cumulés poussent l’inflation vers des niveaux qui appelleront vraisemblablement une réponse plus agressive que celle envisagée jusqu’ici par J. Powell avec pour conséquence d’aplatir un peu plus les courbes de taux d’intérêt et de donner un peu plus de soutien aux cours de l’or.