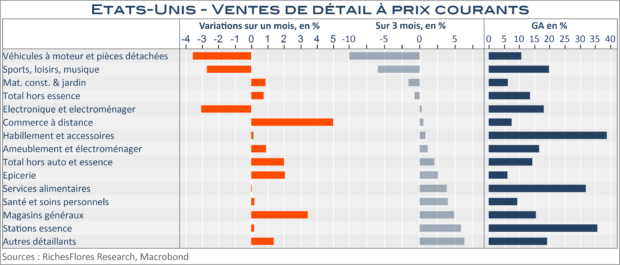

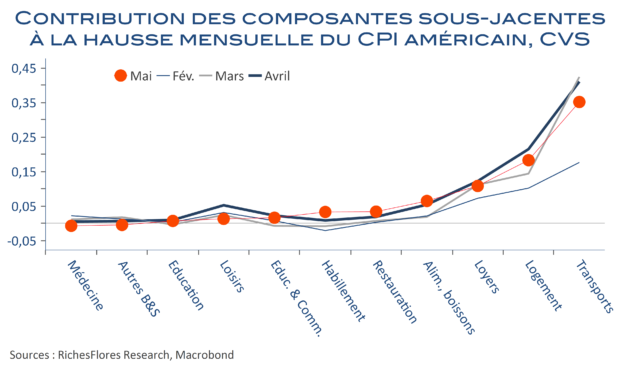

En août, les ventes de détail américaines ont progressé de 0,7 % selon l’estimation préliminaire ; un résultat meilleur que prévu, toutefois terni par la forte révision à la baisse des données du mois de juillet (finalement en repli de 1,8 % au lieu de -1,1 % initialement publié) et le caractère assez insipide du détail du rapport. L’influence du variant Delta sur les achats des ménages est palpable (net repli des dépenses de loisirs et faibles ventes des services alimentaires, de l’habillement et d’essence à opposer à un rebond significatif des ventes à distance). La crise du secteur automobile, quant à elle, se prolonge, avec une nouvelle chute significative des ventes en août qui porte à 10 % les pertes du secteur au cours des trois derniers mois. L’ensemble sur fond d’inflation soutenue, probablement à l’origine de distorsions significatives qui rendent la lecture des données à prix courants plus incertaine.