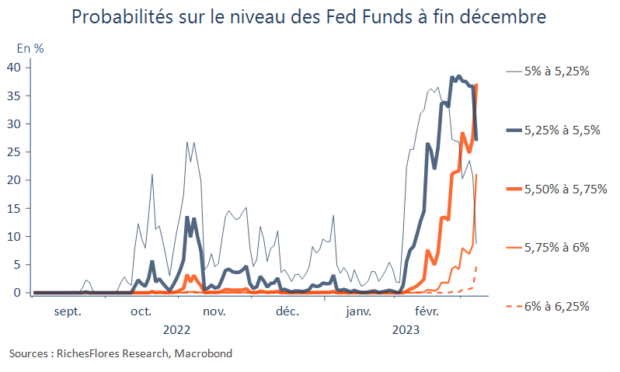

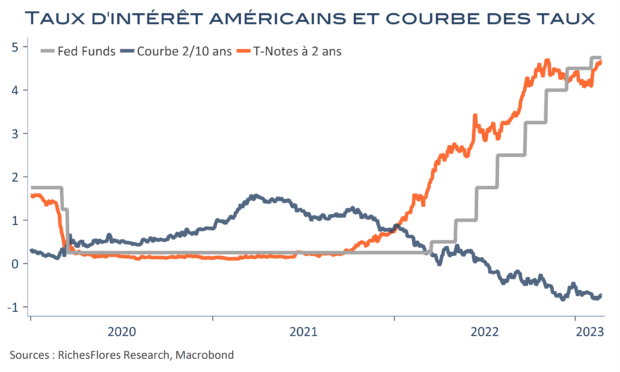

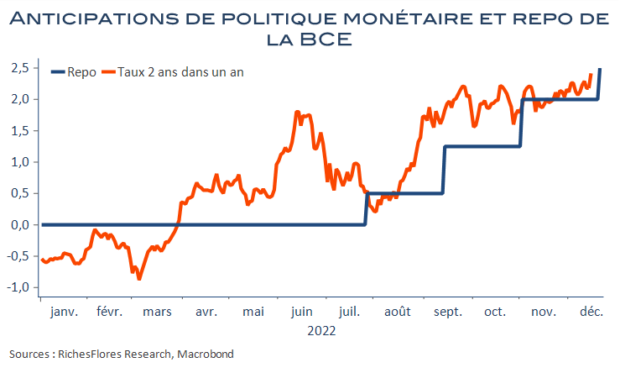

Chat échaudé craint l’eau froide. La FED et le Trésor américain ont, de fait, pris la faillite de SVB et de Signature Bank à bras le corps pour couper court aux risques de propagation. Leur action semble avoir convaincu. Si les valeurs bancaires américaines restent dans la tourmente, les indices phares ont tiré leur épingle du jeu de l’effondrement des perspectives de hausse des taux directeurs. La FED a, une nouvelle fois, sorti l’artillerie lourde et il fait peu de doutes, qu’après avoir quasiment annoncé un nouveau round de resserrement monétaire la semaine dernière, J. Powell ravalera son chapeau lors du FOMC de la semaine prochaine. Dès lors, les craintes de remontée des taux s’évaporent et les données de l’inflation attendues ce mardi, devraient passer comme une lettre à la poste. Reste la BCE au sujet de laquelle les prédictions sont nettement plus incertaines. A trop répéter que les risques de diffusion sont limités, les dirigeants européens se préparent-ils à faire comme si de rien n’était et à durcir, comme prévu, leur politique monétaire d’un cran supplémentaire ? Réponse jeudi, avec, à la clé, le spectre d’imprévisibles remous en réaction à une approche qui pourrait apparaître par trop rigide.