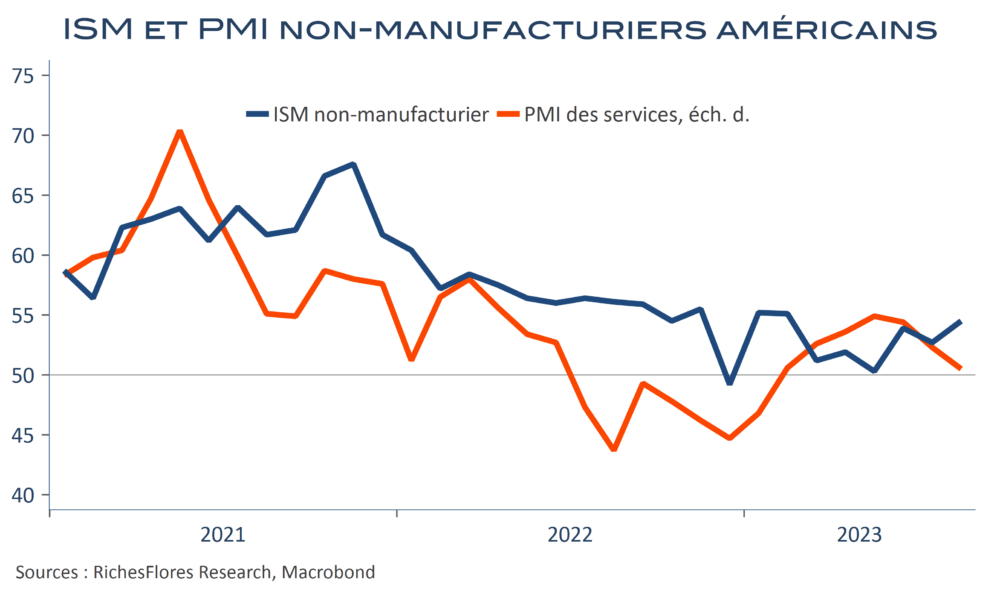

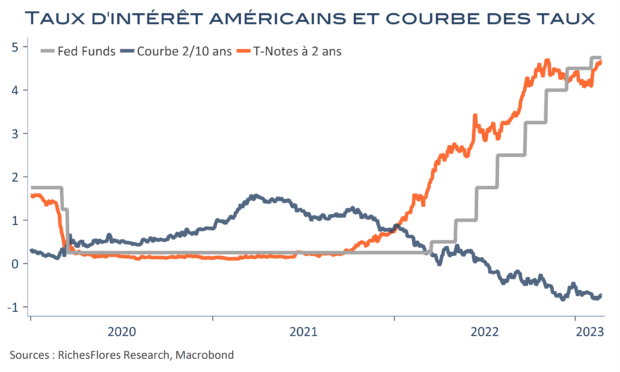

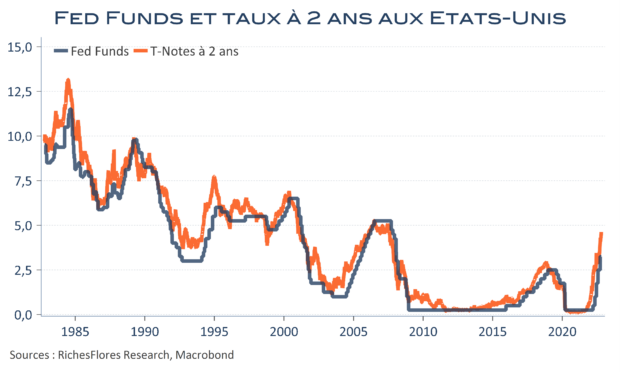

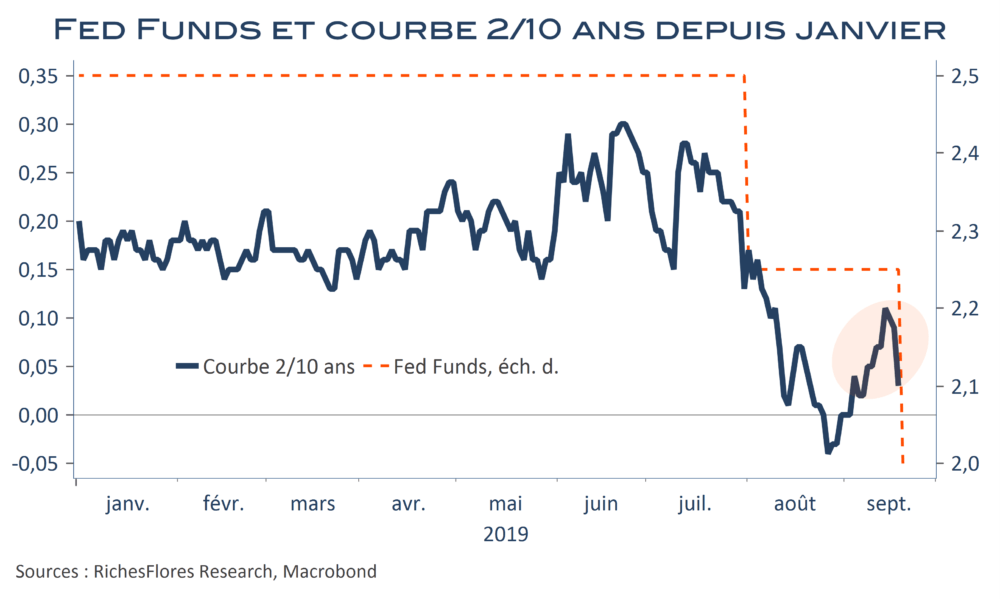

Les principales statistiques de la semaine publiées cet après-midi ne permettent guère d’y voir beaucoup plus clair. PMI et ISM des services américains divergent notablement, en effet, et quand bien même le second a nettement plus d’échos sur les marchés, mieux vaut attendre la validation par le Beige Book de ce soir avant de tirer des conclusions hâtives, potentiellement ravageuses. Les détails de l’ISM non-manufacturier ne plaident guère, en effet, en faveur d’un statu quo, très largement anticipé, du FOMC à la fin du mois : les taux à deux ans ont, illico, profité pour repasser la barre des 5 % et les 10 ans pour se rapprocher de leur plus haut de la mi-août, à 4,30 % et, en dépit, des commandes allemandes déplorables de ce matin, le mouvement est allègrement suivi en Europe. Mieux vaudrait que le Beige Book invalide ces conclusions au vu de l’importante mise des marchés sur une stabilisation des Fed Funds.