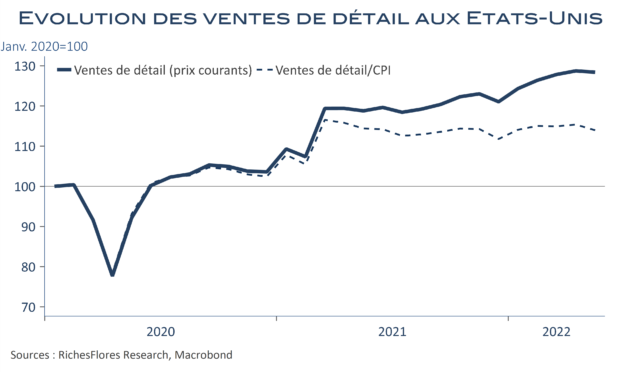

Les ventes de détail à prix courants ont baissé de 0,3 % aux Etats-Unis le mois dernier, alors même que les prix à la consommation progressaient de 1 % en mai. Autant dire qu’en termes réels, il s’agit bien d’un recul des achats. Quant aux ventes d’avril, initialement publiées en hausse de 0,9 %, elles ont été révisées à 0,7 %. Après la chute de 12% des immatriculations automobiles et l’effondrement de la confiance des ménages, à un plus bas niveau depuis 1950, selon l’université du Michigan, ces données, ainsi que l’indice manufacturier de la Fed de New-York , toujours en territoire négatif à -1,2, confirment le diagnostic d’un très net ralentissement conjoncturel, voire d’une récession.