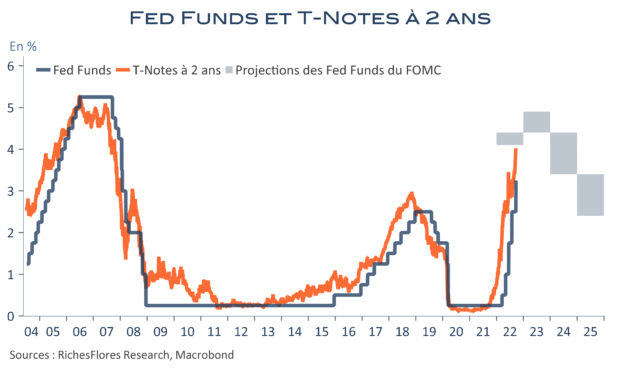

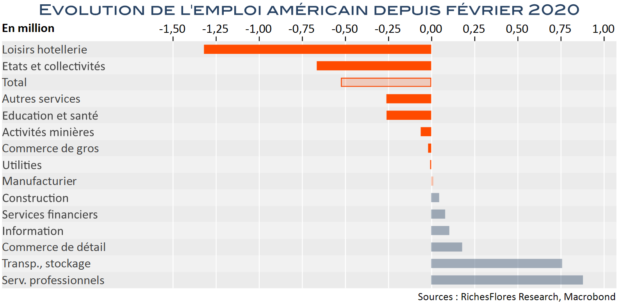

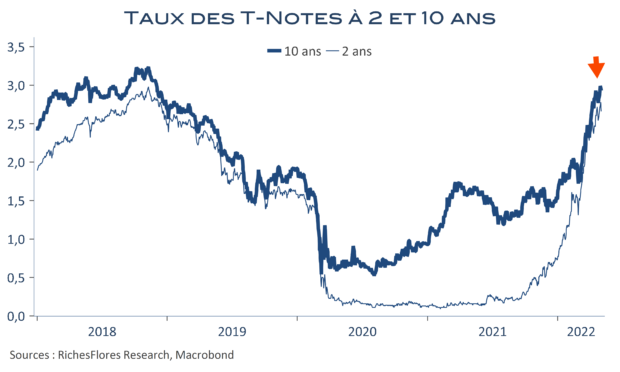

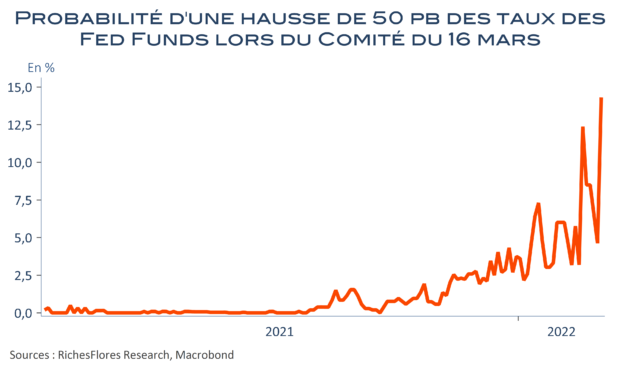

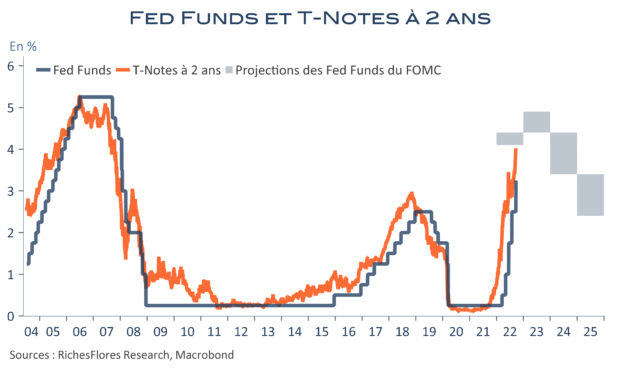

Le ton est donné et, comme J. Powell a jugé bon de le souligner devant la presse, c’est le même que celui de Jackson Hole : la FED fera tout pour ramener l’inflation à 2 % et en assume le coût économique, notamment pour le marché de l’emploi, qui reste, à ses yeux, le problème numéro un. J. Powell, presque gêné d’avoir à formuler les choses en ce sens, fait de la remontée du taux de chômage un passage obligé pour lutter contre l’inflation. Il envisage pour cela de relever le taux des Fed Funds à 4,50 % d’ici décembre et entre 4,75 % et 5 % d’ici la fin de l’année prochaine, une projection qui laisse la porte ouverte à la possibilité de taux temporairement plus élevés début 2023, avant une légère détente en 2024.

Si le FOMC n’a pas jugé bon de relever les Fed Funds de 100 pb cette semaine, il s’est rattrapé sur ses projections et délivre, ainsi, un message des plus déterminés, que confirme le déroulé de son communiqué et chacune des réponses de J. Powell aux questions des journalistes. La FED maintiendra l’économie américaine en sous-régime pendant une période suffisamment longue pour éradiquer l’inflation et s’est fixée pour cela de parvenir à des taux réels positifs de 150 points de base au moins en 2023 et 2024, ce qui pourrait la pousser à des hausses plus importantes de ses taux d’intérêt si l’inflation reflue moins vite que prévu. Un message on ne peut plus clair !

You need to be logged in to view the rest of the content. Veuillez

Log In. Not a Member?

Nous Rejoindre