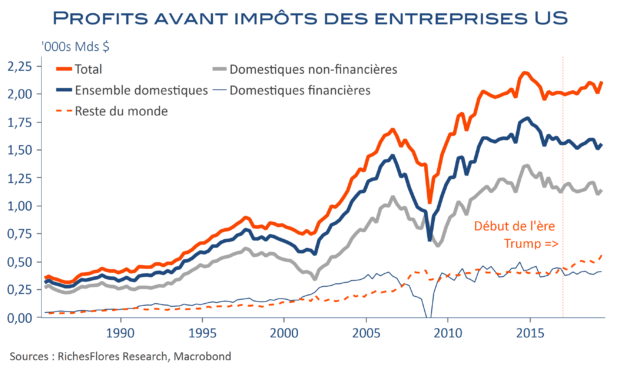

La première estimation des profits des sociétés américaines du deuxième trimestre a été publiée ce jeudi, en même temps que la révision du PIB. Bonne surprise, les profits avant impôts se sont redressés de 5,3 % après deux trimestres consécutifs de médiocres résultats, dont une baisse de 3,7 % en début d’année. Sur un an, l’évolution des profits repasse ainsi en territoire positif, avec une hausse de 2,7 % au lieu d’un repli de 2,1 % au premier trimestre. De manière inattendue, au vue des évolutions de changes, de la dégradation de l’activité internationale et de ce que l’on serait tenté d’attendre de la politique étrangère de D. Trump, c’est du reste du monde que provient l’essentiel de cette amélioration, avec une envolée de quasiment 12 % des résultats des sociétés américaines à l’étranger au deuxième trimestre. Bien qu’exceptionnel, ce résultat n’est pas isolé. En l’occurrence, la politique de rapatriement des bénéfices de D. Trump porte ses fruits : les profits réalisés dans le reste de monde ont ainsi compensé le déclin persistant enregistré sur le front domestique depuis leur pic de la fin de l’année 2014 ; ils étaient alors supérieurs de 13,5 % à leur niveau présent…