Les chances de connaître le vainqueur de l’élection présidentielle américaine dès aujourd’hui sont faibles compte-tenu :

1- De l’importance du vote par correspondance. On rappellera que l’Etat le plus susceptible de faire basculer la Maison Blanche dans le camp démocrate ou de la maintenir dans le giron des républicains est la Pennsylvanie qui a étendu le comptage des votes par correspondance aux enveloppes postées le jour du scrutin, et donc reçues jusqu’à trois jours après.

2- Des risques de contestation des résultats d’ores et déjà formulés par D. Trump en cas de victoire de J. Biden.

Mercredi matin, il n’est donc pas impossible qu’aucun des candidats n’ait officiellement obtenu 270 grands électeurs.

Quelles seraient les conséquences d’une telle situation ?

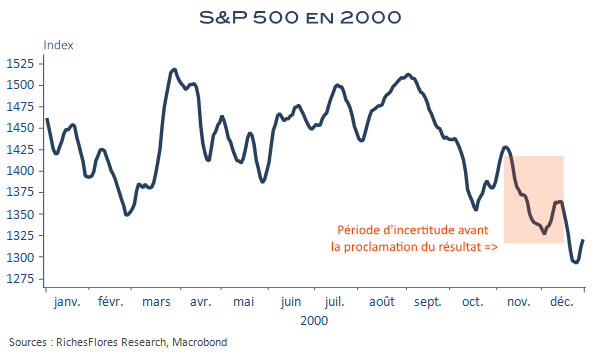

Cela peut aller d’un simple délai à de nouvelles batailles juridiques, des recomptages, chaque camp proclamant son vainqueur : les possibilités sont nombreuses. En 2000, c’est, au bout d’un mois de controverses, la cour suprême qui avait déclaré G.W. Bush vainqueur. Cette année-là, entre le 7 novembre et le 4 décembre, le S&P 500 avait dévissé de 7 %.

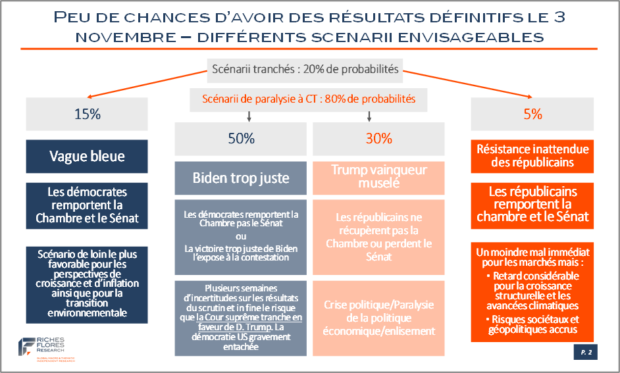

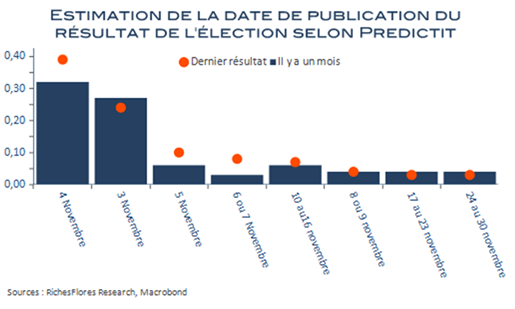

Plusieurs hypothèses peuvent se présenter. Nous les avons résumé dans le schéma suivant. Celui-ci souligne la faible probabilité d’un résultat suffisamment tranché dans les tout prochains jours malgré les estimations de Predictit.

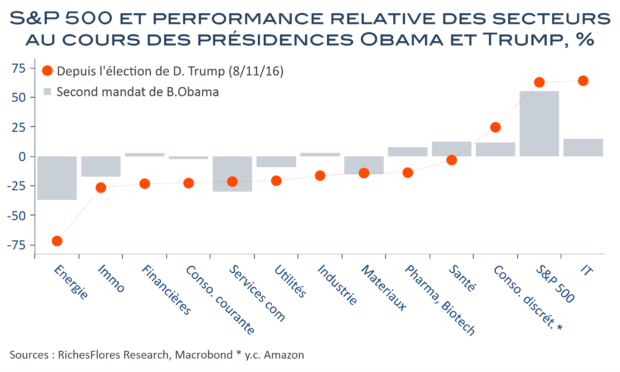

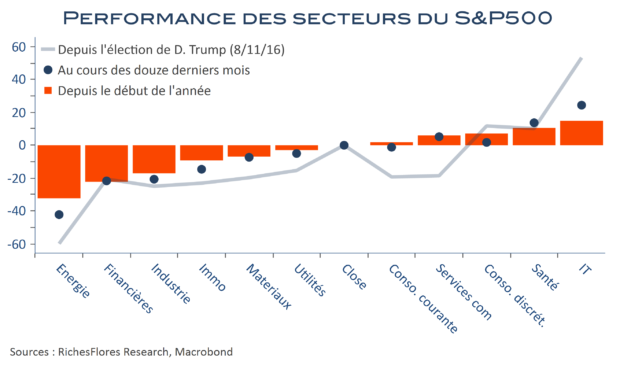

De ces différents cas de figure, il ressort néanmoins clairement que celui d’une vague bleue serait le plus favorable, de fait jamais une élection américaine n’a semblé représenter un enjeu aussi important que l’actuel pour l’économie américaine, comme pour le reste du monde.

La capacité du prochain président à être celui du redressement structurel de l’économie américaine est de très loin l’enjeu n°1 de ce scrutin, duquel découleront tout à la fois :

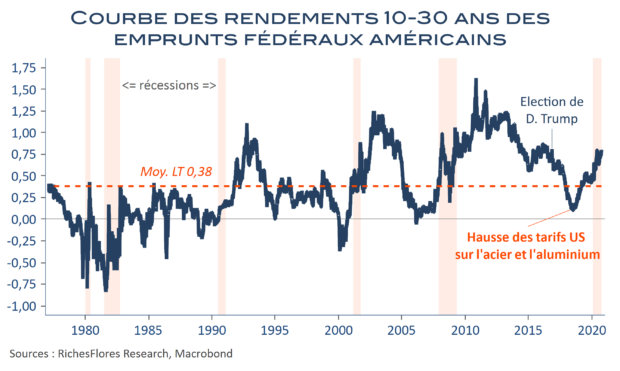

Les doubles perspectives de croissance et d’inflation américaines de long terme

Celles de la soutenabilité de la dette et le risque-dollar qui lui est associé

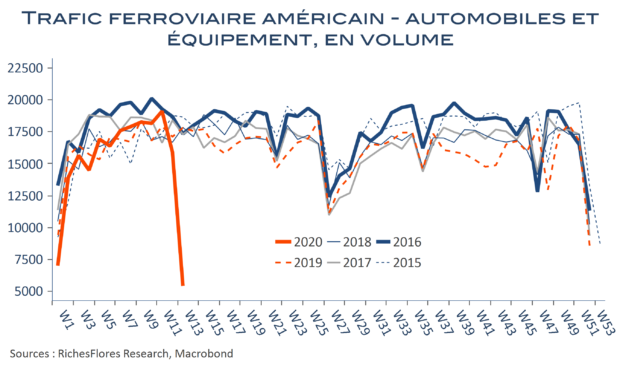

La possibilité d’une transition accélérée vers un modèle de croissance bas carbone, source de rénovation de l’investissement et de l’emploi nécessaires pour combattre les inégalités devenues insurmontables

Mais aussi, dans une large mesure, les chances de survie, à terme, de la zone euro

Une victoire de J. Biden ne garantirait pas de remporter chacun de ces succès mais une réélection de D. Trump écarterait définitivement cette chance.

Vous trouverez en pièce jointe un pack de 11 slides sur les conditions de réussite du programme de J. Biden