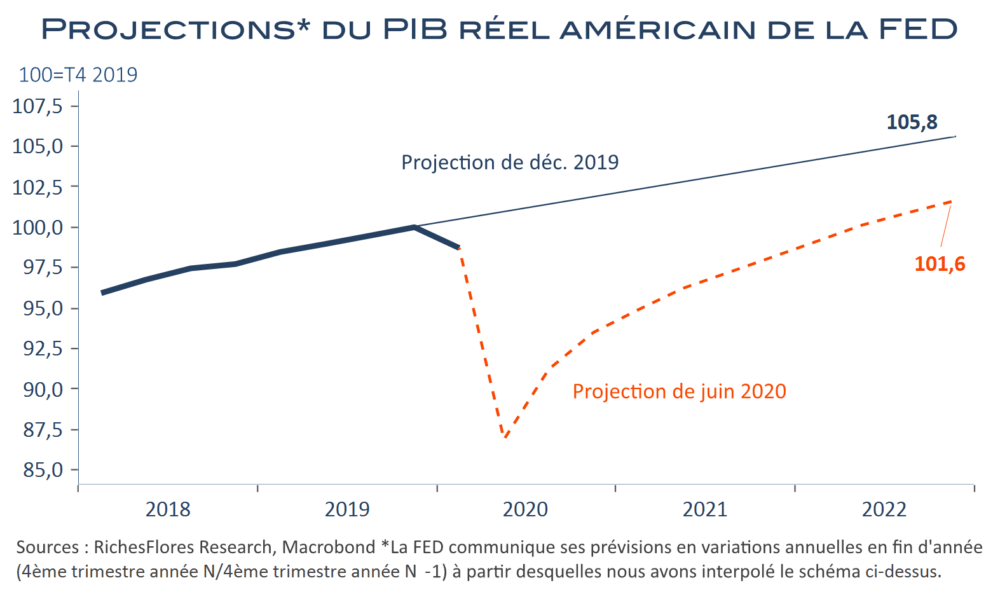

L’exercice était délicat pour J. Powell; la FED a déjà tellement fait qu’il ne pouvait guère jouer sur les effets d’annonce. La perception de son message tiendrait exclusivement au ton employé et au contenu des projections. L’exercice a-t-il réussi ? Ce n’est pas certain. La FED, c’est sûr, apparaît dovish : elle prolongera ses achats de bons du Trésor au rythme présent et n’envisage aucun mouvement de hausse de ses taux directeurs, lesquels resteraient à leur niveau actuel au cours des trente prochains mois. Elle se montre, par ailleurs, plutôt confiante dans la capacité de rebond de la croissance, avec une prévision à -6,5 % cette année, suivie d’une récupération de 5 % en 2021 puis 3,5 % en 2022. L’ensemble aurait donc pu fonctionner, au détail près que derrière ces données, ce n’est pas un scénario en V qu’elle semble privilégier mais celui d’une racine carrée avec, en fin de parcours, un écart de 4 % entre sa prévision de décembre et l’actuelle. Cela ne semble pas avoir échappé aux marchés…