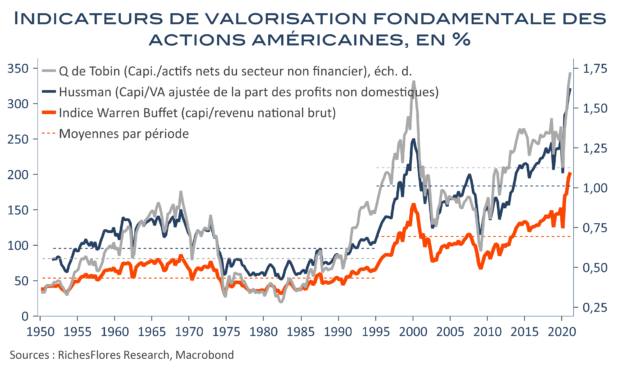

Lorsque vient le temps de cette interrogation, c’est souvent le début de la fin. Pourtant comment l’éviter ? L’exubérance des marchés, déjà pointée du doigt avant la crise sanitaire, est plus spectaculaire encore après celle-ci. Tentaculaire, elle embrasse les actions, les marchés du crédit, de l’immobilier mondial, des matières premières, celui des crypto-monnaies et, pour certains, celui des obligations d’État, à l’origine du niveau anormalement bas des taux d’intérêt et de l’acronyme qui va de pair et permet de justifier tous les autres abus, TINA. Jamais, la valeur des actifs n’a semblé aussi déconnectée de la vie économique et du rendement qu’elle peut effectivement leur offrir.