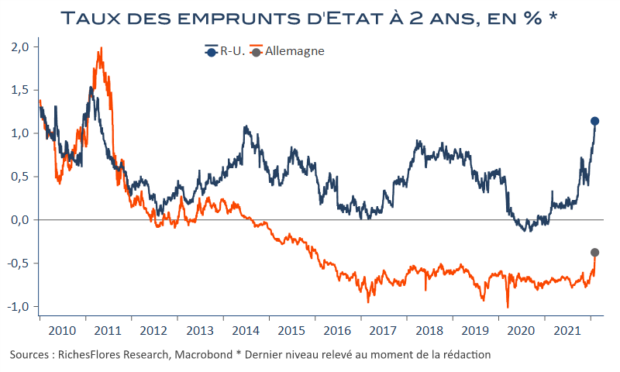

Si les banques centrales avaient les mains libres, sans doute la FED préfèrerait-elle d’emblée relever le niveau des Fed Funds de 100 points de base cette semaine, quand, de son côté, la BoE pourrait opter pour le maintien de ses taux directeurs actuels. La première augmenterait ainsi ses chances de casser les anticipations d’inflation une bonne fois pour toute et la seconde pourrait préserver l’économie britannique d’un choc dont elle n’a assurément pas besoin compte-tenu des nombreuses difficultés engendrées par le Brexit et autre pandémie. Sauf qu’aucune n’a véritablement ce choix. En procédant de la sorte, la FED risquerait d’expédier l’économie américaine en récession et les marchés financiers mondiaux dans un abîme aux conséquences imprévisibles, tandis que la seconde exposerait le Royaume-Uni à une chute de sa devise à même de souffler un peu plus sur les braises de l’inflation qui étouffe d’ores et déjà les Britanniques. Dans de telles conditions, l’une comme l’autre risque de surprendre, dans un sens ou dans l’autre, fonction de l’agglomération des sensibilités de leurs membres respectifs. Mais l’une et l’autre donneront aux marchés des indications précieuses sur leurs priorités face à un environnement, à bien des égards, inédit au regard de ce qu’elles ont affronté jusqu’alors.