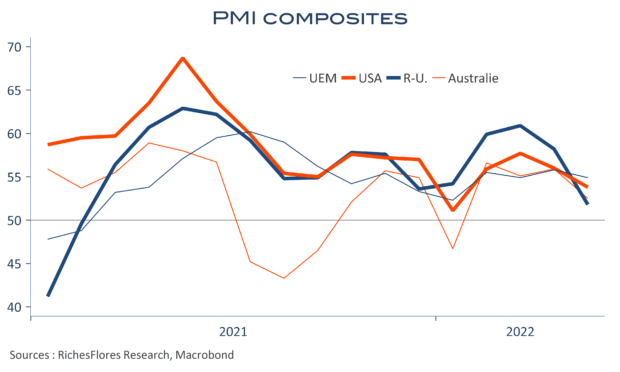

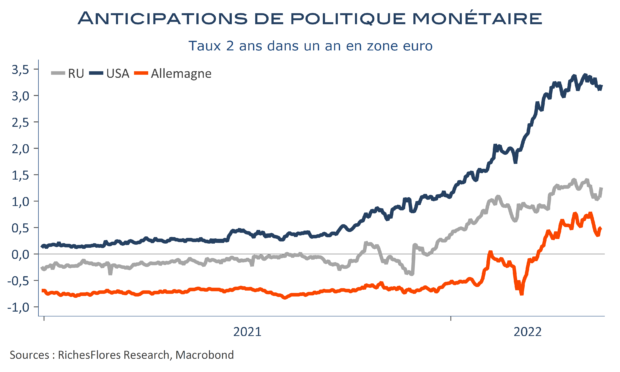

La Banque centrale européenne n’est pas la seule à faire face à un arbitrage complexe entre inflation et croissance. C’est le cas dans la plupart des pays développés où la détérioration rapide des perspectives économiques remet de jour en jour davantage en cause la capacité des politiques monétaires à aller au bout du cycle de normalisation. La tâche de la BCE est néanmoins plus complexe encore, aggravée par les conséquences de la guerre sur la conjoncture locale, les menaces grandissantes de coupure des approvisionnements de gaz russe, les distorsions souveraines et le risque que fait encourir la crise politique en Italie et la chute de l’euro.

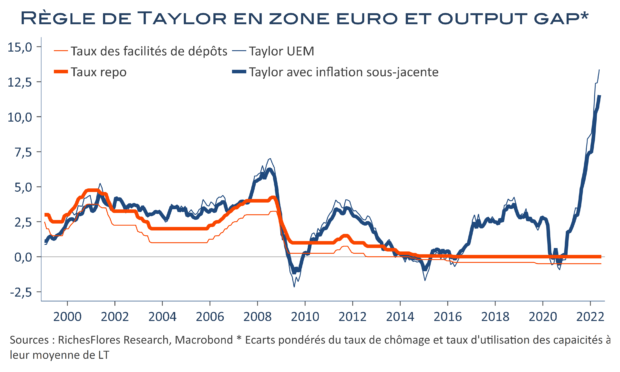

Quoi qu’elle propose en matière d’outil anti-fragmentation, la cause semble entendue : Mme Lagarde a les mains liées et n’a guère les moyens de mener à bien la normalisation des conditions monétaires qu’appellerait, toute chose égale par ailleurs, l’inflation tout en protégeant les États les plus fragiles et sans accélérer la chute de l’activité donc, probablement, celle de l’euro… Difficile d’envisager une quelconque issue satisfaisante qui ne l’expose à plus de critiques ou de défiance.