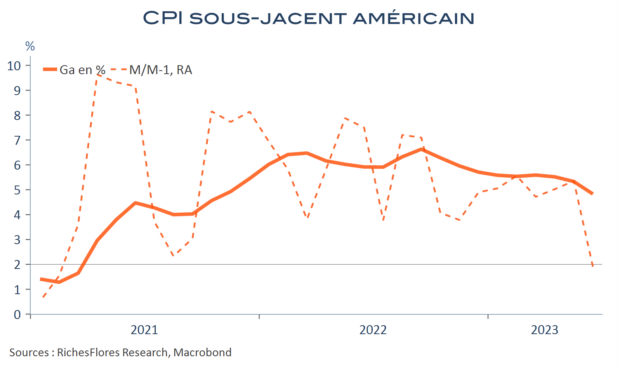

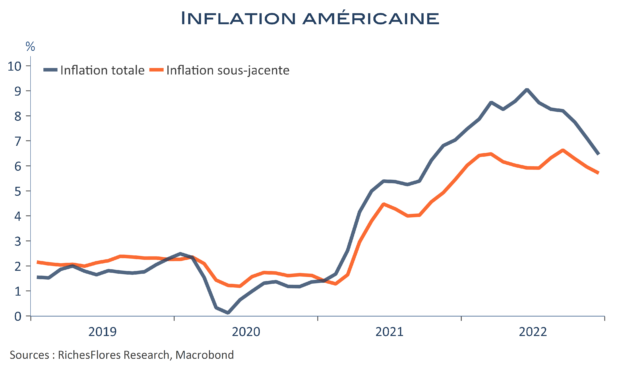

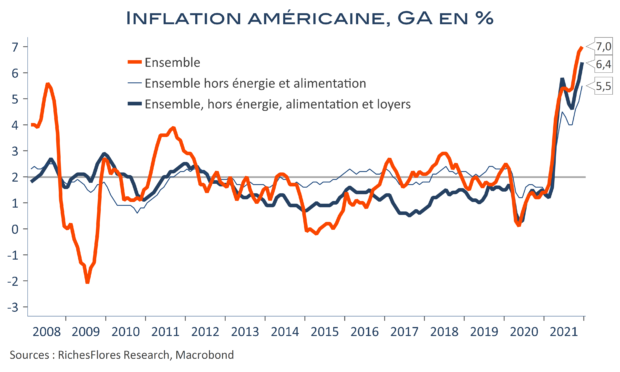

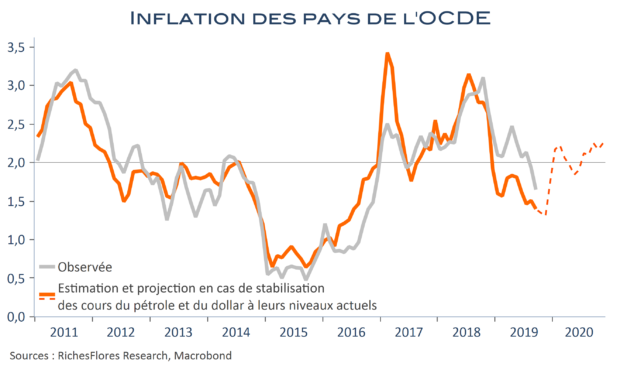

L’inflation américaine a encore perdu un point en juin et a diminué de moitié depuis février, à 3 %. L’objectif des 2 % se rapproche, d’autant que, cette fois-ci, il n’y a pas vraiment de nuances à apporter à cette publication : l’inflation sous-jacente s’est repliée d’un demi point à 4,8 %, plus encore qu’espéré.

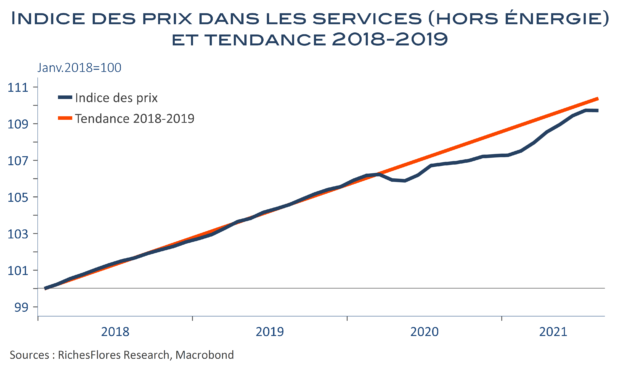

L’indice CPI total n’a augmenté que de 0,2 %, comme sa composante hors énergie et alimentaire, qui n’a plus connu d’évolution aussi faible depuis le début de l’année 2021. En rythme annualisé, cela correspond à une progression, pile, 2 %. Il suffit donc, maintenant, de garder ce rythme dans les prochains mois et l’inflation retournera vers la cible. C’est peut-être plus facile à dire qu’à faire mais amplement suffisant pour ne pas surcharger la barque du côté de la Fed. Conséquence, les taux d’intérêt retombent, perdant 8 points de base pour l’échéance à 10 ans et 14 pour l’échéance à 2 ans.