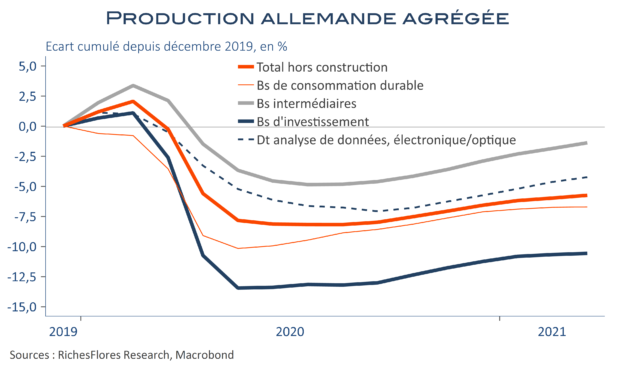

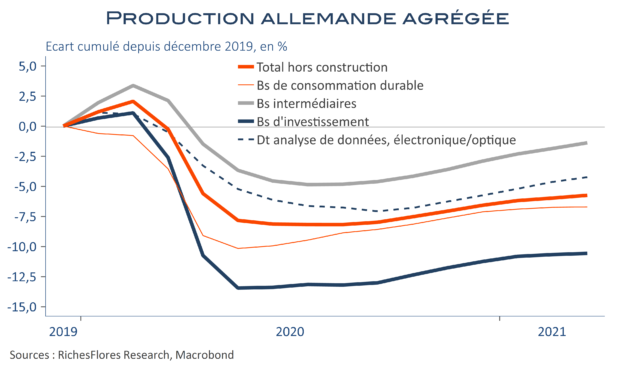

Rarement confusion aura été aussi importante que celle de ces derniers mois sur l’interprétation des indicateurs de conjoncture. Les données en provenance de l’industrie allemande de cette semaine en sont un bon exemple. En mars, ses commandes ont progressé de 3 %, soit de 27,6 % en comparaison à mars 2020, ou encore de 12,5 % par rapport à leur niveau d’avant crise. Pour de nombreux observateurs ces données sont le signe d’une reprise d’envergure qui ne pourra que s’amplifier au fur et à mesure du retour à la normale de la vie économique. Habituellement scrutées pour ce qu’elles sont supposées nous dire de la demande mondiale, les commandes de biens d’équipement ont, pour leur part, affiché un rebond annuel de 37,6 %, perçu comme très encourageant pour les perspectives globales d’investissement.

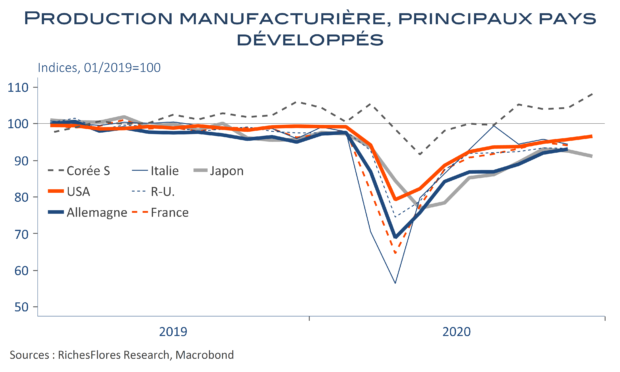

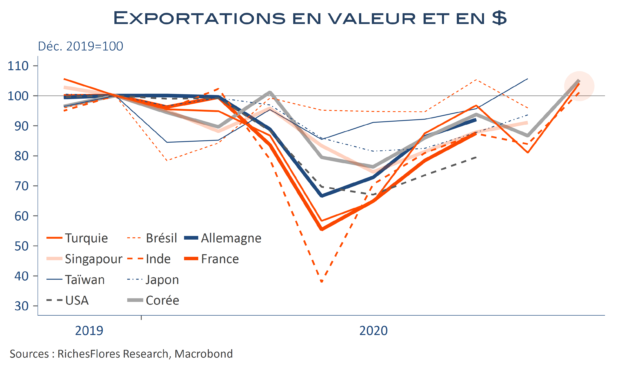

Une autre façon de lire ces indicateurs existe, pourtant. Elle consiste à les observer en cumul depuis le début de la crise, ce qui permet d’apprécier le degré de récupération des pertes enregistrées en 2020. Il en résulte une lecture éminemment différente de la conjoncture, qui, mise en perspective de ce qu’a déjà fait la demande internationale de biens durant les mois d’empêchement de consommer des services, pourraient paraître nettement moins prometteuses, en particulier pour une industrie, comme l’allemande, relativement peu présente sur les secteurs technologiques, les plus prisés de cette reprise. Outre le cas allemand, cependant, c’est celui de l’industrie mondiale qui interpelle car, malgré des indicateurs de climat des affaires très positifs, les résultats ne sont pas au rendez-vous. Les biais inhérents aux effets de base en sont une explication tandis que les difficultés d’approvisionnement de composants électroniques et les tensions sur un marché mondial des matières premières devenu éminemment stratégique et spéculatif, n’aident pas à poser le diagnostic ; un peu comme si trop d’arbres à la fois cachaient la forêt de perspectives industrielles bien moins porteuses que généralement admis.

You need to be logged in to view the rest of the content. Veuillez

Log In. Not a Member?

Nous Rejoindre