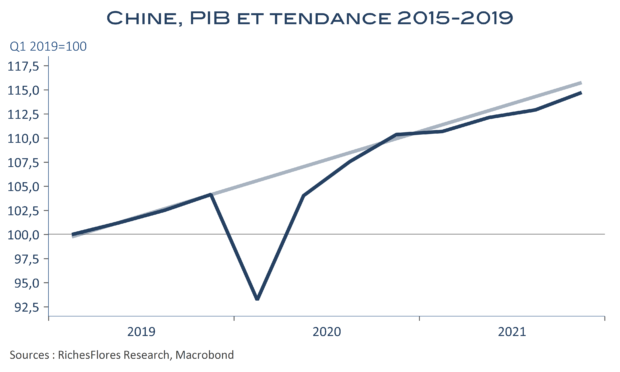

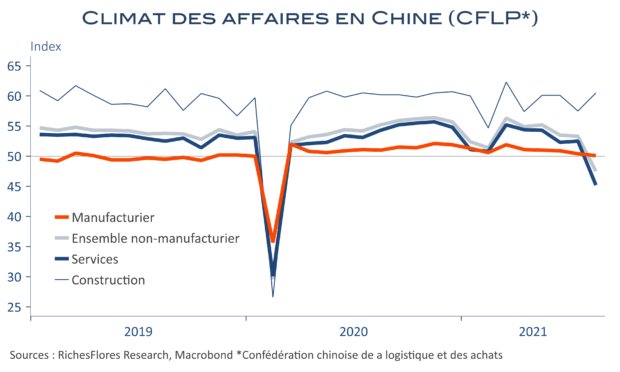

Le PIB chinois a progressé de 8,1 % en moyenne en 2021, en phase avec les attentes. Acquis 2020, révisions à la hausse du passé et accélération de la croissance en fin d’année ont permis cette prouesse, en dépit de difficultés toujours très importantes. Si l’activité industrielle s’est ressaisie au quatrième trimestre, grâce principalement au rebond des secteurs automobile et minier, l’économie chinoise continue d’interroger sur l’ampleur du ralentissement structurel en cours. Les stigmates de la crise sanitaire marquent encore profondément l’environnement des particuliers qui ont vu la croissance de leurs revenus décélérer considérablement par rapport à l’avant crise. L’activité industrielle semble continuer à s’appauvrir tandis qu’il ne se passe pas grand-chose sur le front de l’investissement privé. De son côté la crise immobilière continue à sévir et à imprégner les perspectives immédiates. Dans un tel contexte et face aux pressions à la hausse de la devise, la Banque Populaire de Chine continue d’aller à contre-courant du mouvement mondial en abaissant pour la première fois depuis avril 2020 le taux des facilités de prêts à 1 an. De fait, la situation chinoise évoque toujours plus de signes déflationnistes que l’inverse.