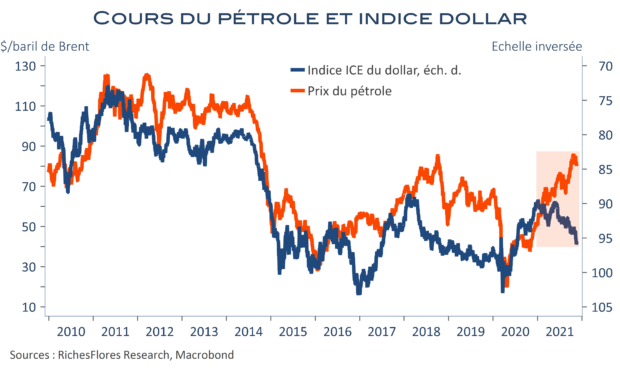

Les périodes d’appréciation du billet vert ont en général été plutôt bienvenues ces deux dernières décennies. Les écarts de taux d’intérêt qui les accompagnaient illustraient, le plus souvent, une conjoncture américaine porteuse que la remontée du dollar assurait de diffuser au reste du monde. En outre, au cours de cette période, la relation entre la monnaie américaine et le marché des matières premières est apparue relativement stable : le second s’ajustait à la baisse lorsque la première s’appréciait, ce qui avait pour effet d’amortir le choc inflationniste des dépréciations des devises vis-à-vis du dollar et, ainsi, de contenir les écarts d’inflation et, par-delà, ceux des politiques monétaires. Il en est résulté une plus grande stabilité des taux de changes. Ces mécanismes stabilisateurs ont été balayés à partir du moment où matières premières et dollar ont commencé à s’apprécier de concert en début d’année…