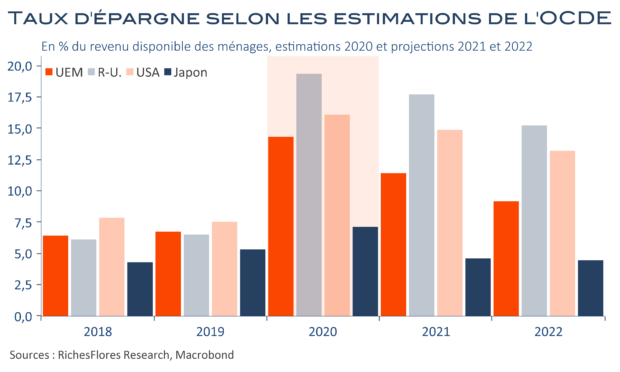

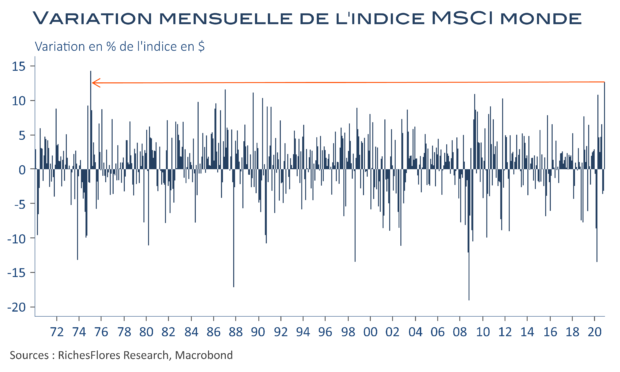

Après une contraction sans précédent de plus de 4 % de l’économie mondiale cette année, 2021 devrait être une année de rattrapage avec une croissance autour de 5 %. L’épidémie de coronavirus, bien qu’encore très active, semble en mesure de pouvoir être maitrisée d’ici à la fin du printemps 2021 ce qui irait de pair avec un début de normalisation de l’activité et de la mobilité économique à partir de l’été. Alors que les mesures de soutien à l’économie, en provenance des banques centrales ou des États ont considérablement réduit l’impact de la crise sanitaire sur les ménages et les entreprises, la mise en place des premiers dispositifs de relance structurels entretient une relative confiance. Reste néanmoins de nombreuses incertitudes sur ce que sera cette reprise et les délais nécessaires pour ramener l’économie mondiale sur sa trajectoire d’avant crise.

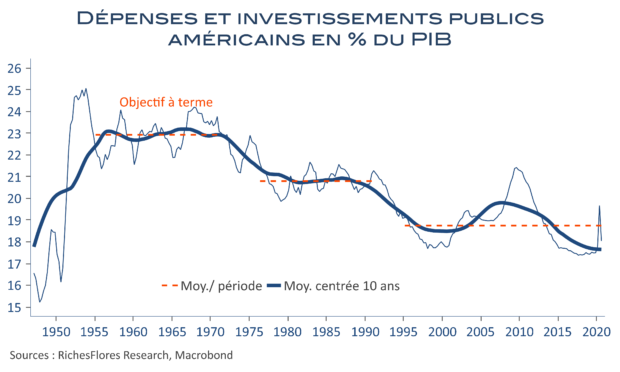

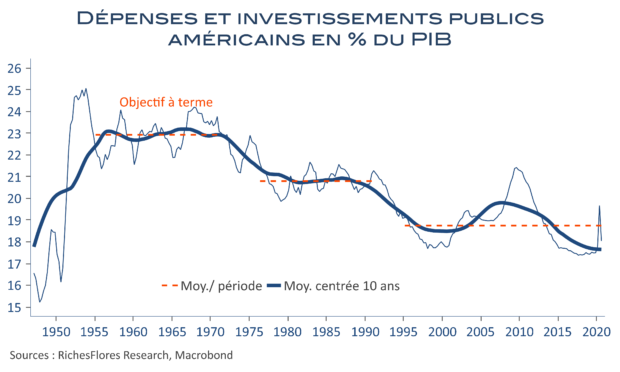

– Si le programme du président J. Biden suscite d’immenses espoirs, les marges de manœuvre de la nouvelle administration sont très incertaines face à une opposition farouche des républicains.

– Le haut niveau d’endettement des entreprises est un autre point majeur de ces questionnements, en termes de risques financiers d’une part et de capacité de ces dernières à prendre le relai de l’investissement public.

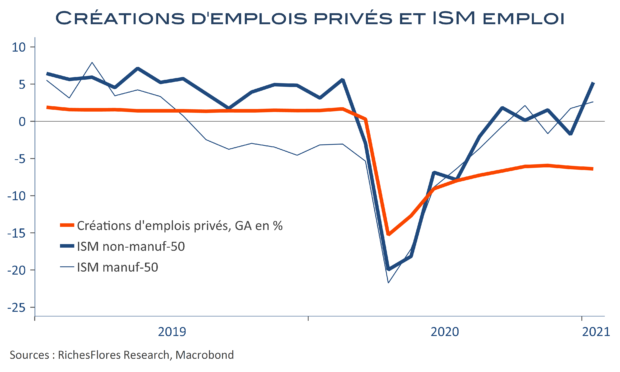

– Les destructions d’offre, en particulier dans le tertiaire, constituent la troisième incertitude majeure, notamment pour ce qu’elles impliquent pour le futur du marché de l’emploi et, simultanément, les sous-jacents d’inflation.

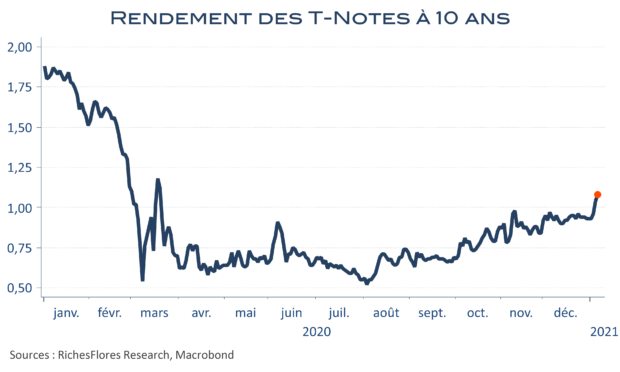

Les développements sur ces trois points-clés conditionneront dans une large mesure ceux des taux d’intérêt et la capacité des banques centrales à prévenir des hausses futures dans un environnement de surendettement généralisé des États et d’extrême dépendance des marchés financiers au très bas niveau historique des taux réels. En dépit de perspectives de croissance plutôt réconfortantes, 2021 s’annonce avant tout comme une année d’incertitudes et de risques persistants, bien que de nature potentiellement très différente de 2020.

You need to be logged in to view the rest of the content. Veuillez

Log In. Not a Member?

Nous Rejoindre