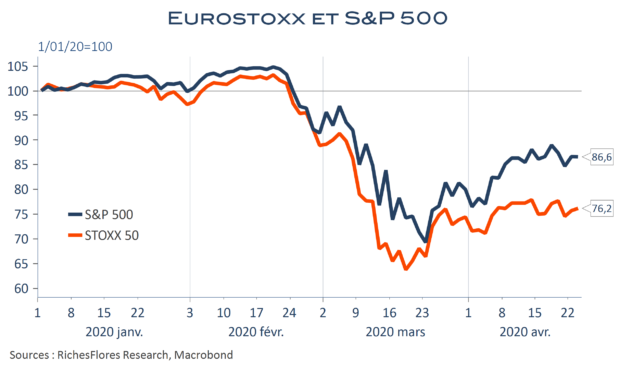

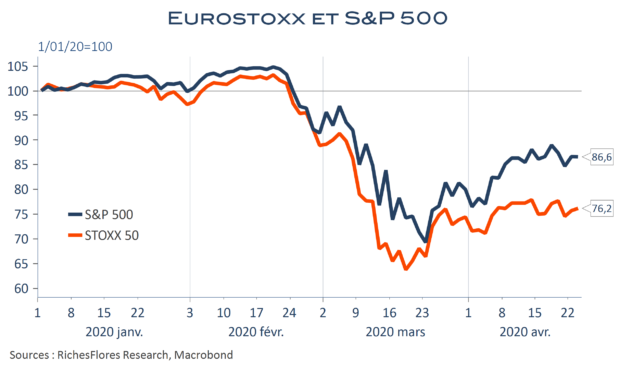

Les marchés américains font comme si. Chaque jour plus préoccupantes, les nouvelles économiques font à peine sourcilier les indices boursiers submergés par les liquidités tous azimuts de la FED. Le déconfinement au coin de la rue serait en passe de refermer la parenthèse de ces deux derniers mois et d’autoriser un redémarrage d’autant plus fort de l’activité que les mesures de soutien, d’ores et déjà exceptionnelles, devraient être renforcées. Le gouvernement vient de rallonger l’enveloppe des prêts garantis aux PME de 320 mds de dollars, les premiers 350 mds ayant été siphonnés par des grandes entreprises au détriment des plus nécessiteuses, et de voter un soutien de 100 milliards pour l’hôpital. Si D. Trump n’est pas encore parvenu à faire adopter son vaste plan de 3 000 mds d’infrastructures, la cause semble entendue ; l’approfondissement de la crise finira par faire plier les plus réticents. Quant au signal d’alarme provoqué par la crise du marché pétrolier en début de semaine, il a été étouffé en vingt-quatre heures au premier tweet du président américain promettant de sauver la mise. En somme, rien que de très normal au royaume du factice où les cours de bourse sont brandis comme les témoins incontestables de la réussite de la politique économique.

Le contexte n’est assurément pas le même de ce côté-ci de l’Atlantique. Ici, pas de président pour donner l’impression de repousser des montagnes, pas de tweet intempestif pour mettre au garde à vous la banque centrale, les lobbys et les marchés, mais une Commission, un Conseil européen, des échanges interminables et vidéoconférences extraordinaires pour accoucher, non d’un vaste plan de relance, mais d’un engagement collectif de travailler à la création d’un fonds spécial de relance… dont on reparlera courant juin ( !), pour, peut-être, décider, chiffres à l’appui, des propositions que la Commission fera alors. D’ici là, priorité aux investigations, d’abord sur le diagnostic et le chiffrage des besoins puis sur les montages envisagés : investissements, subventions, prêts, financement, dette perpétuelle, eurobonds… Seule information donnée par la présidente de la Commission, Mme Von der Leyen, il s’agira non pas de milliards mais de milliers de milliards, que l’Allemagne à travers la voix retrouvée de Mme Merkel, semble avaliser ; ouf, on peut patienter l’esprit tranquille !

You need to be logged in to view the rest of the content. Veuillez

Log In. Not a Member?

Nous Rejoindre