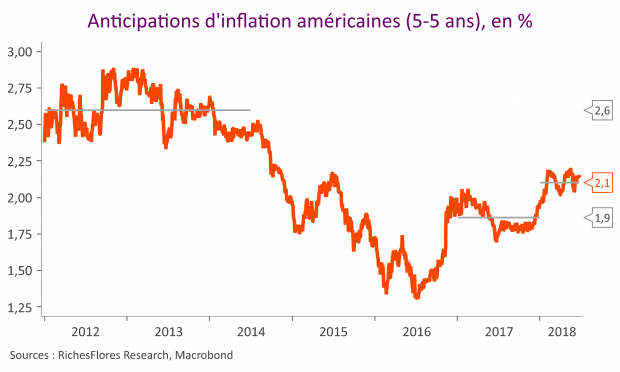

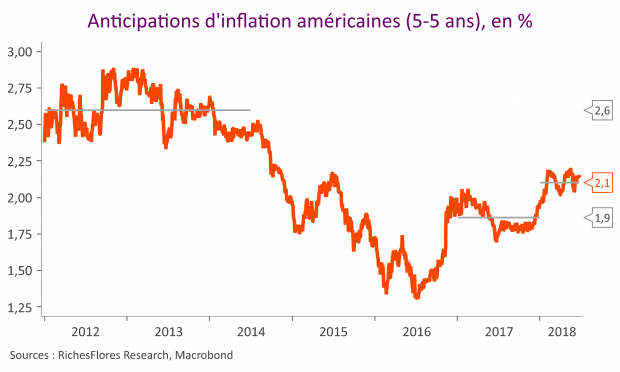

Frappes en Syrie, dénonciation par les Etats-Unis de l’accord iranien, surenchère protectionniste, rencontre Kim Jung Un/D. Trump, crise italienne, démission du premier ministre espagnol et crise migratoire européenne… L’actualité du trimestre écoulé a été d’une rare densité politique et géopolitique, avant tout. Sur le plan économique, les choses évoluent peu, en revanche. Dans un contexte de tensions commerciales grandissantes, les bonnes nouvelles conjoncturelles en provenance des Etats-Unis n’ont eu que peu d’influence sur les perspectives globales. L’envolée des cours du pétrole qui, un temps, a conforté les perspectives de remontée de l’inflation a rapidement vu ses effets contredits par l’inquiétude que font planer les crispations politiques internationales, les mauvais résultats conjoncturels européens et l’instabilité des devises et des marchés émergents. Témoins de ces incertitudes, les taux d’intérêt à moyen et long terme, étaient retombés vers des niveaux équivalents à ceux de la fin du premier trimestre en début d’été aux États-Unis et nettement en-deçà dans les pays du noyau dur de la zone euro et au Royaume-Uni, et l’on voit mal, aujourd’hui, ce qui pourrait les faire remonter.

Il s’agit là d’une des principales conclusions de la mise à jour de notre scénario trimestriel ; diagnostic assez contre intuitif au vu des développements de ces derniers mois, sur le front pétrolier et protectionniste, notamment. Pris à contre-pied pendant une bonne partie du trimestre écoulé, notre scénario de taux d’intérêt a finalement été très peu retouché, plutôt, même, revu en légère baisse s’agissant des perspectives du noyau dur européen. Garde-fou de la performance des marchés boursiers, le bas niveau des taux d’intérêt semble peu menacé par le contexte économique, en effet. Ceci suffira-t-il à compenser la détérioration des perspectives conjoncturelles et la défaillance de l’autre pilier essentiel de protection des marchés boursiers qu’a représenté jusqu’à présent l’accès des entreprises au marché mondial ? Notre diagnostic sur ce dernier point est plus circonspect.

Lire la suite…