La FED tiendra son FOMC la semaine prochaine et décidera selon toutes vraisemblance d’une nouvelle forte hausse de ses taux directeurs assortie d’une communication toujours aussi déterminée. Il semble de plus en plus vain, en effet, d’envisager que la FED stoppe la hausse de ses taux avant que l’économie ne soit effectivement en récession.

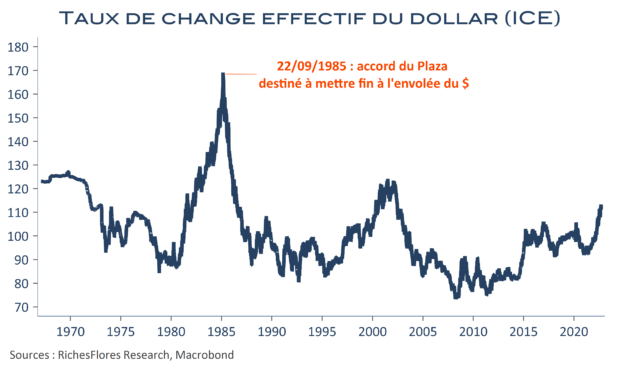

Paradoxalement, néanmoins, ce n’est pas aux Etats-Unis que la politique américaine pourrait faire le plus de ravages à court terme. Alors que chaque nouvelle hausse des taux de la FED pousse plus haut le cours du dollar, la situation s’est considérablement tendue sur les marchés des changes ces derniers temps, condamnant les banques centrales d’un nombre croissant d’autres pays à la suivre pour prévenir le risque d’un effondrement de leur devise, quelle que soit leur propre situation domestique. Le sujet a, sans nul doute, conditionné les décisions de la BCE la semaine passée. Elle est loin d’être isolée.