Le troisième trimestre devait être l’un des plus prometteurs, il flirte finalement avec une récession. Alors que les variants du Covid défient les succès attendus de la vaccination ; que l’industrie mondiale, à l’arrêt depuis janvier s’apprête, à rechuter ; les indicateurs des services flanchent maintenant tour à tour, souvent de manière très prononcée. La croissance du T3 n’est manifestement pas partie du bon pied !

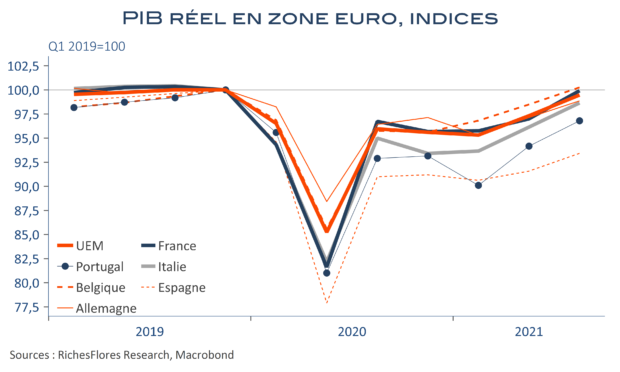

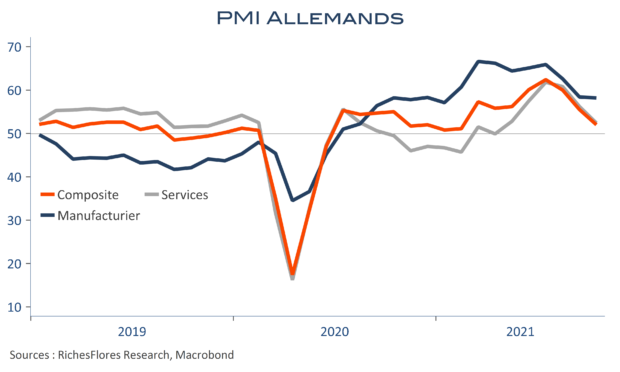

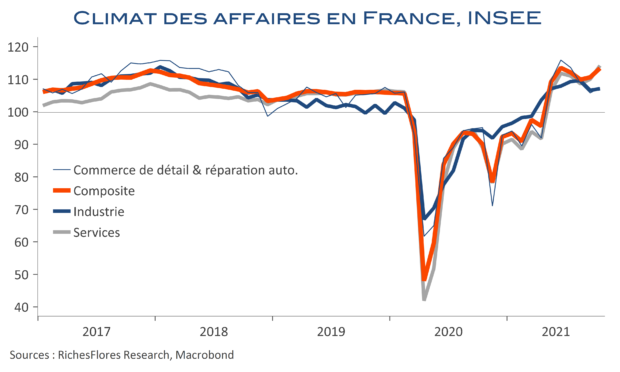

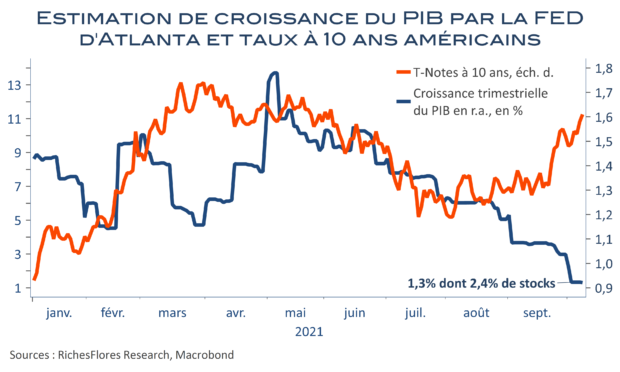

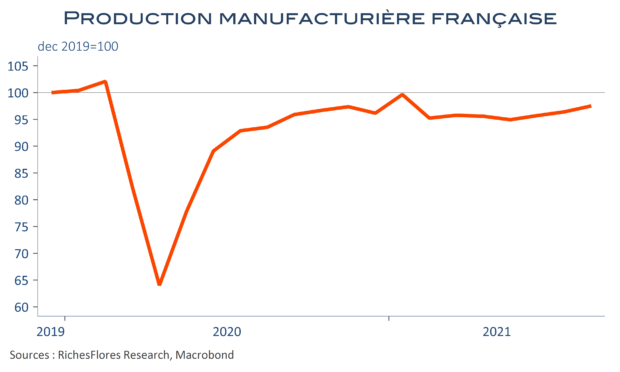

Aux Etats-Unis, elle sera sans doute récupérée par les stocks et l’impact des difficultés d’approvisionnement sur le solde commercial ; pour le reste, c’est quasiment un zéro pointé qui se profile. En Europe, où les indicateurs de climat des affaires ont mieux résisté, les signes de fragilité de la conjoncture se multiplient. Au Japon, les industriels tirent profit de leur positionnement sur l’électronique mais la demande domestique est doublement affectée par le contrecoup des J.O. et l’envolée des cas de Covid.

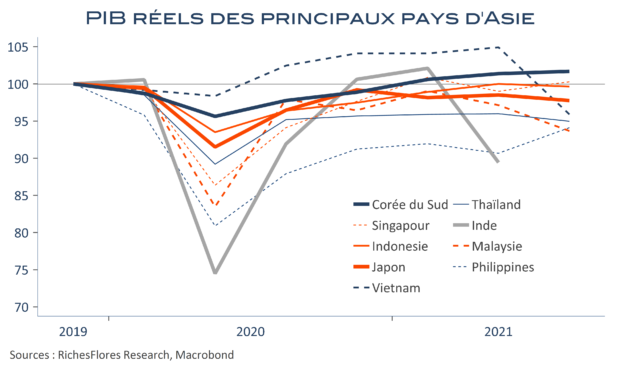

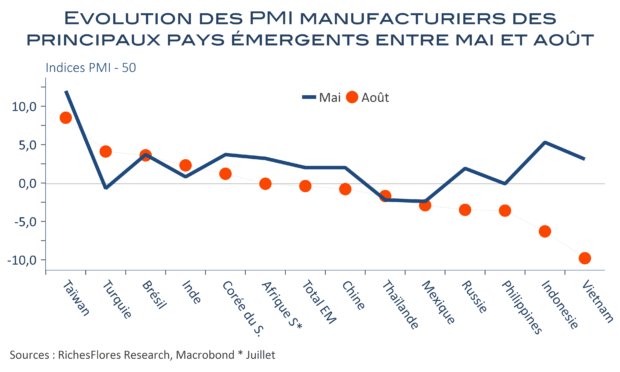

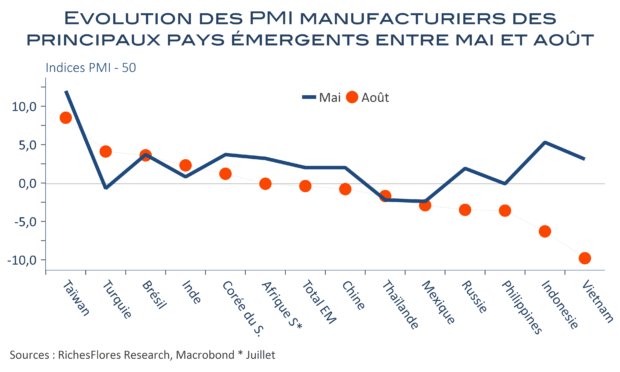

C’est malgré tout, en provenance du monde émergent que nous arrivent les plus mauvaises nouvelles. De Chine, en tout premier lieu, où la médiocrité des derniers indicateurs rompt, assurément, avec l’image généralement accolée au pays, mais également de la plupart des économies qui ne bénéficient pas de l’appel d’air de l’industrie technologique et pâtissent de l’inertie de la demande mondiale de biens ou souffrent plus qu’elles ne profitent de l’envolée des prix de matières premières.

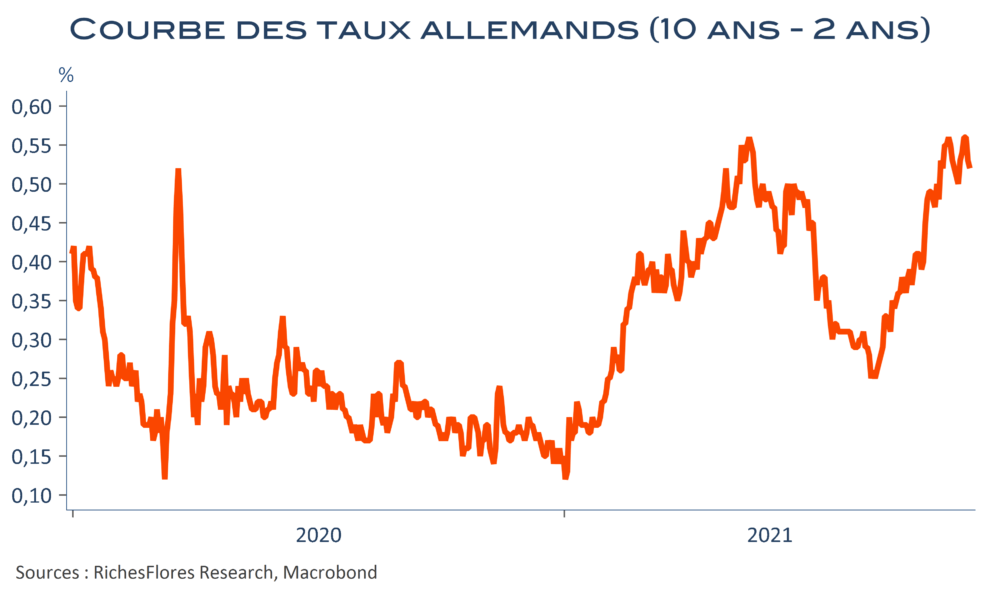

Derrière ces tendances, le variant Delta et des effets de base statistiques nettement moins porteurs qu’en première moitié d’année mais, surtout, l’expression d’une absence indéniable de moteur global, face à laquelle les politiques publiques semblent largement inopérantes.

You need to be logged in to view the rest of the content. Veuillez

Log In. Not a Member?

Nous Rejoindre